Para que los ahorros no pierdan poder adquisitivo, es conveniente invertirlos en productos financieros con el objetivo de obtener una rentabilidad que compense el alza de precios y adicionalmente una rentabilidad extra que permita aumentar el patrimonio.

Existe una amplia gama de productos en la que invertir los ahorros, aunque no todos son idóneos para planificar la jubilación y complementar la pensión pública de jubilación.

Los productos más adecuados para ahorrar para la jubilación son los planes de pensiones y los seguros de ahorro que, además, son idóneos para todo tipo de ahorradores. Se recomienda su contratación a edades tempranas, en el entorno de los 30 años, siempre de acuerdo a la capacidad de ahorro de cada uno, con el objeto de reducir, en la medida de lo posible, el esfuerzo de ahorro a realizar hasta la jubilación.

Con la contratación de estos productos se puede alcanzar un triple objetivo:

- Complementar las pensiones públicas de jubilación con el ahorro generado a largo plazo.

- Proteger al beneficiario ante posibles riesgos futuros.

- Reducir la factura fiscal anual.

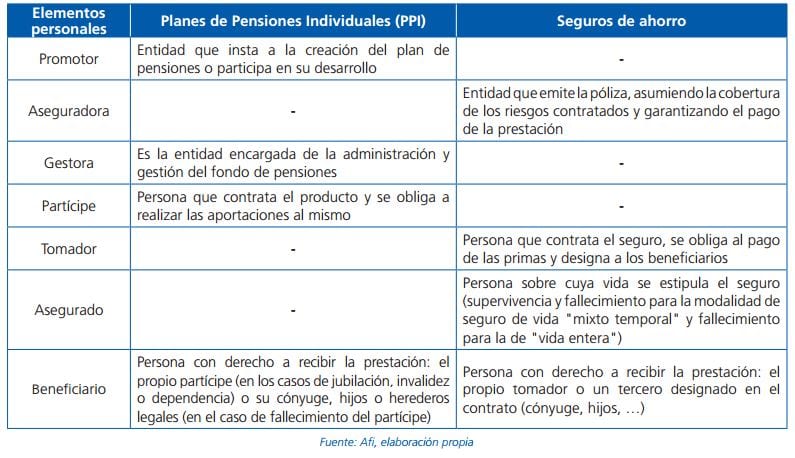

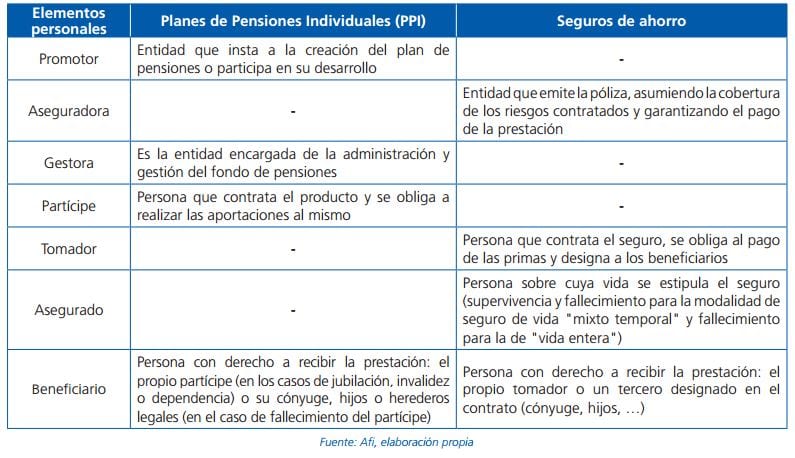

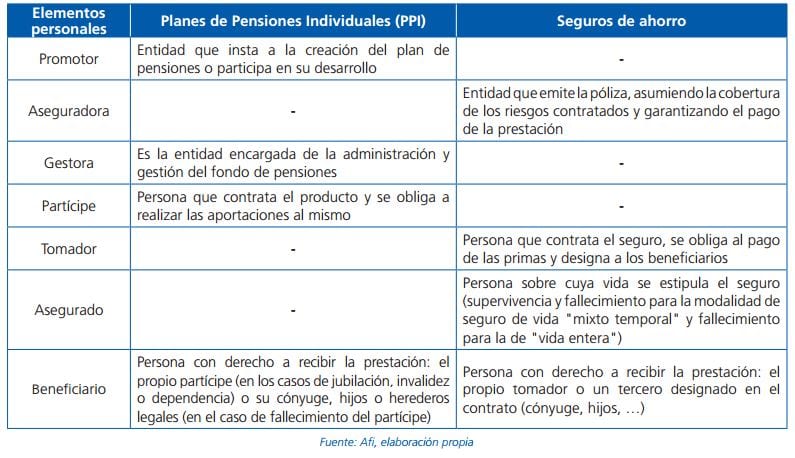

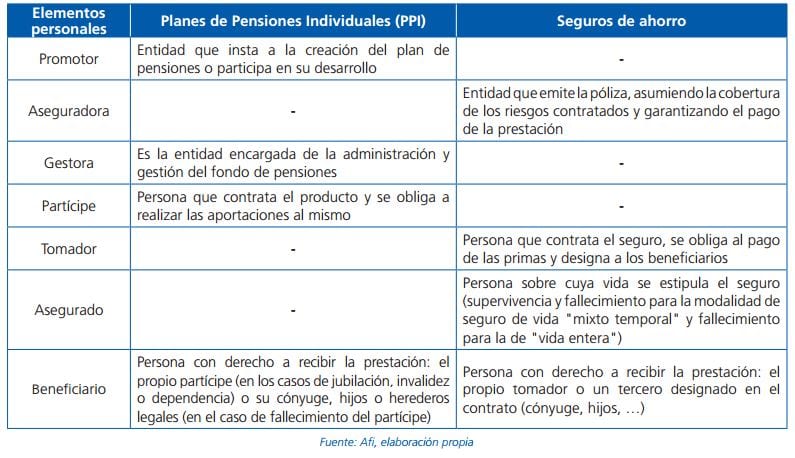

En este apartado nos centraremos en describir el funcionamiento de dichos productos y los elementos personales que participan en ellos.

En los seguros, el asegurador es la compañía que a cambio del cobro de las primas asume el pago de la indemnización o la prestación de unos determinados servicios en caso de que se produzca un siniestro. En cambio, los planes de pensiones son gestionados por gestoras de fondos de pensiones. Tanto las compañías aseguradoras como las gestoras de fondos de pensiones están sometidas al control y supervisión de la Dirección General de Seguros y Fondos de Pensiones (DGSFP), entidad dependiente del Ministerio de Economía y Hacienda.

En los planes de pensiones la figura que se compromete a realizar las aportaciones al fondo es el partícipe, mientras que en los seguros, es el tomador del seguro, que es la persona que solicita y contrata el seguro, por cuenta propia o ajena, obligándose al pago de la prima al asegurador.

La persona expuesta al riesgo o a las contingencias cubiertas en los seguros es el asegurado y en los planes de pensiones se denomina partícipe.

Por último, la persona que recibirá las prestaciones, en el caso de los planes de pensiones, será el propio partícipe o el beneficiario designado por éste, mientras que en el caso de los seguros, será la persona designada por el tomador del seguro para recibir la prestación convenida en el contrato. En ambos casos, si no indica a nadie como beneficiario, por defecto, los beneficiarios son los herederos legales.

El tomador del seguro, el asegurado y el beneficiario pueden ser, dependiendo del seguro de que se trate, personas coincidentes o distintas.

La relación entre las figuras del contrato en los planes de ahorro para la jubilación es muy importante, porque puede determinar diferencias en la tributación de los mismos. En concreto, cuando tomador y beneficiario son la misma persona, la prestación tributa –como se verá más adelante– en el IRPF y si son distintas en el Impuesto sobre Sucesiones y Donaciones (en adelante ISD), excepto si las primas se pagan con cargo a la sociedad de gananciales en un matrimonio, ya que en este caso el cónyuge sobreviviente tributa el 50% en el ISD y el otro 50% en el IRPF.