Las contabilidades nacionales por sectores institucionales, en lo que se refieren a las cuentas de operaciones financieras, ofrecen una información rica sobre la cartera de inversiones de la industria aseguradora y, si se tiene en cuenta al resto de sectores, su papel como inversor institucional.

Las cifras que aquí se comentan han sido extraídas de la Memoria Social 2015 de la Unión Española de Entidades Aseguradoras y Reaseguradoras (UNESPA), la asociación empresarial que agrupa las entidades aseguradoras de España, que a su vez se han obtenido a través de los datos publicados por Eurostat, y se refieren a la cartera de renta fija y de acciones de Bolsa de los sectores institucionales: empresas no financieras; empresas financieras de las cuales se individualizan las aseguradoras y gestoras de fondos de pensiones; Administraciones Públicas; hogares; y, finalmente, el resto del mundo. Éstos son, por lo tanto, los sectores principales que interactúan en una economía, de los cuales las entidades aseguradoras y gestoras de fondos de pensiones son parte.

Históricamente, señalan, el sector asegurador español sostiene el 17% de la inversión en renta fija realizada por este conjunto de sectores institucionales y el resto del mundo. Esta tasa es una tasa media dentro de las observadas en una muestra amplia de países europeos, liderada por Dinamarca, donde históricamente se observa que las aseguradoras y gestoras de fondos realizan la inversión del 60% de la renta fija; país que está seguido de Francia, Suecia, Reino Unido y Países Bajos.

A juicio de UNESPA, esta lista viene a delimitar un hecho probablemente importante: los mercados en los que las aseguradoras y gestoras de fondos de pensiones tienen un papel más significativo dentro de la inversión en renta fija total son, también y en su mayoría, países que tienen sistemas de ahorro complementario finalista y a largo plazo. En esencia, son países que disponen de sistemas de ahorro pensión a través de sistemas (en ocasiones cuasiobligatorios) que tienen como objetivo fundamental extender el ahorro complementario en el ámbito colectivo de la empresa.

Este hecho “permite estimar que la implantación de sistemas ordenados de ahorro complementario planificado en el ámbito de la empresa, esto es lo que habitualmente se conoce como «segundo pilar», parece tener un efecto inmediato en la capacidad de inversión de las entidades aseguradoras en valores de renta fija. Dichos valores, en su formulación de largo plazo constituyen, en buena medida, la financiación preferida por los agentes económicos”.

El peso histórico de las aseguradoras y gestoras de fondos de pensiones en la inversión en Bolsa, calculada mediante esta metodología, resulta ser del 4,2%. En este caso, la menor vocación del sector asegurador español por las acciones coloca al mercado español algo más atrás de lo que estaba en el caso de la renta fija, al igual de lo que le ocurre a otros países, como Francia.

La presencia del seguro y los fondos de pensiones en la inversión en Bolsa es especialmente importante en el caso de Reino Unido e Irlanda. Esto tiene lógica puesto que son dos mercados que se caracterizan porque su producción aseguradora tiene un importante componente de productos unit linked e index linked. Pero también es muy destacable en el caso de los Países Bajos, Polonia y Suecia.

El papel del seguro como inversor institucional en España

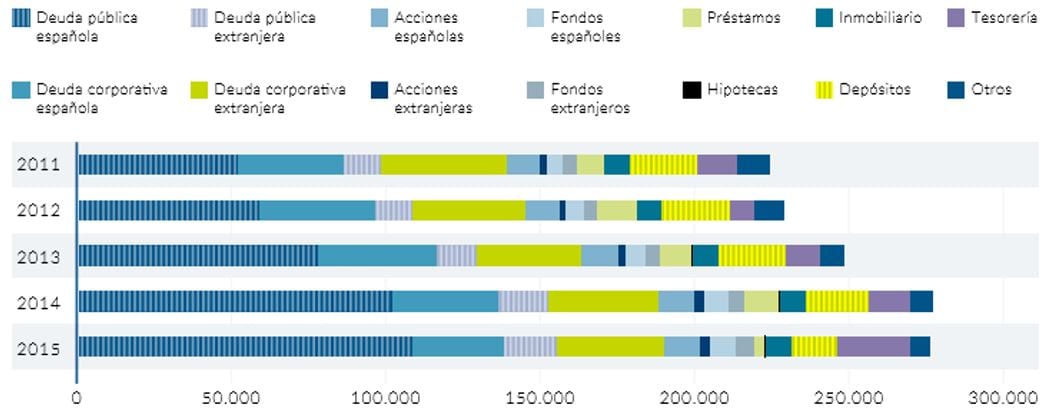

UNESPA no duda en señalar que “el sector asegurador, a causa de sus necesidades de solvencia y su vocación por el largo plazo, es uno de los principales inversores de toda economía desarrollada”. La cartera de inversiones financieras e inmobiliarias del sector a fecha de 30 de septiembre de 2015, superaba los 275.000 millones de euros. Dicha cartera presentaba una clara vocación por la renta fija y, dentro de ésta, por la deuda pública española, según los datos recogidos en la memoria social de la asociación.

FUENTE: UNESPA a partir de datos de la DGSFP

Con estas cifras, señalan, el sector asegurador se convierte en uno de los principales financiadores de los agentes económicos en el medio y largo plazo, dada su vocación por los activos emitidos a dichos plazos. Por lo que el seguro es “una fuente de financiación regular, estable y a largo plazo para dichos agentes”.

Los datos de las Cuentas Financieras de la Economía Española publicados por el Banco de España parecen confirmar estos datos. El promedio anual de adquisición neta de inversiones del sector asegurador, en lo referente a los principales activos transmisores de financiación, está protagonizado por los 6.500 millones de euros anuales que vienen a suponer las compras netas de valores representativos de deuda, esto es: la renta fija. “Ningún otro elemento viene a siquiera acercarse a los niveles de la renta fija. Los fondos de inversión totalizan unos 600 millones positivos cada año, las acciones son unos 450 millones de euros, y la adquisición de derivados es históricamente negativa”.

El cálculo de estos porcentajes para los distintos sectores institucionales de las Cuentas Financieras revela la diferencia de modelos inversores que se dan entre ellos. A juicio de UNESPA, “la vocación de la industria aseguradora por la renta fija solo es superada por las Administraciones Públicas, cuya actividad inversora en todo caso es muy inferior, aunque con elementos importantes, como el Fondo de Reserva de la Seguridad Social”. Las empresas no financieras basan su estrategia inversora en la adquisición de acciones no cotizadas(esto es: en la capitalización de sus propios negocios); en cambio, los hogares confían fundamentalmente en los fondos de inversión y en la Bolsa. Los inversores del resto del mundo, de nuevo, prefieren la renta fija como principal elemento de inversión

“Lo más apreciable es la diferencia de modelo entre el sector asegurador y el resto del sector financiero, formado fundamentalmente por la entidades de crédito”, indican desde UNESPA. “Aunque el resto del sector financiero tiene también una importante vocación por la renta fija, la inversión en acciones ocupa un lugar mucho más importante en su caso, al igual que ocurre con la adquisición de derivados”.

La memoria también recoge que la inversión del sector asegurador en renta fija es inferior a la que realizan los dos grandes compradores de estos activos, que son el resto del sector financiero y el resto del mundo. Sin embargo, la adquisición de los activos de renta fija por parte del seguro se caracteriza por su continuidad. “En la práctica totalidad de los años de la serie, el sector muestra una tendencia compradora neta de este tipo de activos, exenta de los altibajos coyunturales que se observan en los otros componentes de la inversión; notablemente el resto del mundo que, como es bien evidente, en situaciones de crisis adopta posiciones claramente vendedoras”, señalan.

Según UNESPA, la inversión en Bolsa muestra para todo el conjunto de sectores institucionales, un perfil mucho más volátil, acorde con el diferente atractivo que presentan los mercados de renta variable en diferentes momentos. “Los inversores más estables en este mercado son, desde un punto de vista histórico, tanto las empresas como el resto del mundo, mientras que la actitud del sector financiero es diferente. En todo caso, para el sector asegurador, como ya se ha dicho, la principal característica tiene que ver con la escasa importancia que tiene este componente dentro de la inversión”.

La adquisición de acciones no cotizadas, apuntan, es terreno “casi monopolístico del sector institucional de las empresas no financieras, lo cual es lógico puesto que mediante estas adquisiciones financian su propia actividad”. No obstante, “también hay que tener en cuenta el papel que juega el sector financiero, fundamentalmente aquél distinto de la actividad aseguradora (bancos, inversión colectiva, etc.)”.

En el caso de los fondos de inversión, el principal papel como inversores corresponde a los hogares. El sector financiero tiene reservado un papel menor, sea éste asegurador o de otro tipo. Los fondos de inversión constituyen un componente de inversión que presenta perfiles muy volátiles, que dependen del atractivo objetivo que adquieren como alternativa de inversión en cada momento.

Finalmente, aparece la inversión en derivados. Ésta es, en el caso del sector asegurador, “muy pequeña y con tendencia a la desinversión en los años de la serie. De esta manera, y puesto que la actividad en esta materia tanto de las Administraciones Públicas como de los hogares es inexistente, el protagonismo en este tipo de inversiones queda para el resto del mundo y las empresas no financieras, con una importante inversión del sector financiero no asegurador en algunos ejercicios”.