El Pensiómetro de Instituto Santalucía correspondiente al segundo trimestre de 2024 hace un repaso de cómo está el Fondo de Reserva de la Seguridad Social (FRSS) y hacia dónde se encamina.

Origen y evolución del FRSS

La creación del actual Fondo de Reserva de la Seguridad Social fue promovida por la Comisión del Pacto de Toledo del año 1995. Concretamente, la recomendación segunda del informe aprobado por la citada Comisión señalaba la necesidad de constituir reservas que permitieran atender a las posibles necesidades financieras del sistema, en su parte contributiva, especialmente en las fases bajas de ciclo económico. En otras palabras, el FRSS debía actuar como un mecanismo de estabilización del sistema, de tal forma que el ahorro generado en los años de superávit se pudiera utilizar posteriormente en los años de déficit, sin necesidad de acudir a reducciones en las prestaciones o incrementos en las cotizaciones.

Como consecuencia de esta recomendación, la creación del FRSS se institucionalizó a través de la Ley 24/1997. Sin embargo, hubo que esperar seis años más hasta la aprobación de la Ley 28/2003[1], que es la primera norma específica que regula el FRSS, y el Real Decreto 337/2004 que la desarrolla. Mediante esta ley se impuso que los excedentes de ingresos de carácter contributivo se debían aplicar de forma prioritaria y mayoritariamente al FRSS. Además, el fondo también debía nutrirse con los excedentes derivados de la gestión por parte de las mutuas colaboradoras con la Seguridad Social de la prestación de incapacidad temporal por contingencias comunes, y, en tercer lugar, con los rendimientos de cualquier naturaleza que genere el FRSS.

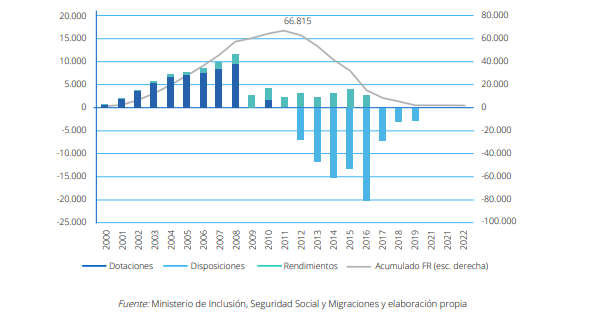

La primera dotación al fondo se realizó en el año 2000, en pleno ciclo expansivo de la economía española, por un importe de 601 millones de euros. Desde entonces y hasta el año 2022 en la evolución del Fondo se pueden distinguir tres etapas bien diferenciadas (gráfico 1):

- En una primera etapa (2000-2011) los recursos acumulados en el Fondo siguieron una senda de crecimiento gracias a los continuos excedentes presupuestarios de la Seguridad Social, la mayoría de los cuales fueron depositándose en el Fondo. Esto permitió que a finales del año 2011 el patrimonio del FRSS alcanzase los 66.815 millones de euros (6,5% del PIB), la cuantía máxima desde su creación.

- Sin embargo, a partir de entonces, las dificultades financieras que ha venido atravesando el sistema ha obligado a realizar sucesivas disposiciones en los años siguientes (2012-2019) hasta reducir los recursos del fondo a 2.153 millones de euros (en torno a un 3% del máximo alcanzado ocho años antes).

- Entre 2020 y 2022, las disposiciones del fondo han sido nulas, probablemente porque no se ha querido asumir el coste político de su liquidación, por lo que sus recursos apenas han variado. Para hacer frente a los déficits de estos años se ha optado por incrementar la financiación de la Seguridad Social vía préstamos y mayores transferencias del Estado.

Gráfico 1. Evolución del Fondo de Reserva 2000-2022 (millones de €)

En resumen, desde su creación en el año 2000 las dotaciones realizadas al FRSS (hasta el 31 de diciembre de 2022) ascienden a un total de 53.601 millones de euros, de los cuales 52.113 millones de euros corresponden a los excedentes presupuestarios de las entidades gestoras y servicios comunes de la Seguridad Social y 1.488 millones de euros provienen de los excedentes de las mutuas colaboradoras con la Seguridad Social. Por último, los rendimientos netos producidos desde su creación hasta finales de 2022 ascienden a 28.877 millones de euros. En lo que respecta a las disposiciones, hasta el 31 de diciembre de 2022, se ha dispuesto de un total de 80.337 millones de euros.

Es importante señalar que el casi agotamiento del FRSS ha sido más rápido de lo que se preveía hace una década[2] por dos motivos fundamentales.

- En primer lugar, porque a pesar de que la economía española lleva creciendo desde el año 2014, con la excepción del 2020 por la crisis del COVID, la Seguridad Social ha seguido siendo deficitaria, lo que ha puesto de manifiesto que los problemas financieros del sistema son de carácter estructural y ello ha provocado que el FRSS no haya obtenido apenas ingresos[3].

- En segundo lugar, porque no se ha respetado el límite de disposiciones del fondo que se fijó en la Ley 28/2003. Según esta ley, las disposiciones anuales del FRSS no podían superar el 3% de la suma de los gastos en pensiones contributivas y en su gestión. Sin embargo, en 2012, 2014 y 2017 se aprobaron tres normas[4] que suspendieron temporalmente este régimen de disposición con el objetivo de poder cubrir, con los activos del Fondo, la totalidad de los déficits de la Seguridad Social, cuya cuantía superaba claramente el límite del 3%.

Los cambios en la regulación del FRSS tras la reforma de las pensiones de 2023

La reforma de las pensiones aprobada en el año 2023 (Real Decreto-ley 2/2023) ha introducido cambios importantes en lo que se refiere a la regulación del FRSS. Por un lado, ha modificado la configuración inicial del Mecanismo de Equidad Intergeneracional (en adelante, MEI) que le dio la Ley 21/2021[5] con el objetivo de “despejar cualquier duda sobre la capacidad de esta cotización adicional como instrumento de estabilización financiera del sistema”.

Dicho mecanismo consiste básicamente en fijar una cotización adicional finalista que debe destinarse a nutrir el FRSS. Según la nueva configuración, la cotización del MEI irá aumentando en 0,1 punto porcentual cada año:

- 2023-2028: partiendo de 0,6 (0,5 a cargo de la empresa y 0,1 a cargo del trabajador)

- 2029-2050: 1,2 (1 a cargo de la empresa y 0,2 a cargo del trabajador).

En definitiva, con la reforma de 2023 el MEI se configura como la nueva y principal vía para dotar anualmente de recursos al FRSS y así lograr su reactivación.

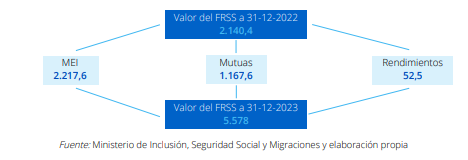

Según el último informe anual del Fondo de Reserva de la Seguridad Social, en 2023 las cantidades dotadas con cargo a la cotización finalista del MEI ascendieron a 2.217,6 millones de euros. Se trata de una cantidad importante, pero que queda muy lejos de los 2.793 millones de euros previsto en los Presupuestos de la Seguridad Social para ese año[6].

La reforma de 2023 no solo ha mejorado el diseño del MEI, dotándole de una mayor capacidad de recaudación, sino que ha incluido también como dotaciones al FRSS el 80% del excedente derivado de la gestión por parte de las mutuas de las prestaciones por contingencias profesionales[7].

Esta nueva vía de financiación ha permitido que en 2023 los recursos del FRSS se hayan incrementado en otros 1.167,6 millones. Como se puede observar en el gráfico 2, estas nuevas dotaciones sumadas a los rendimientos netos generados en este año (52,5 millones de euros) ha permitido que el valor alcanzado por el FRSS, a finales de 2023, ascienda a 5.579 millones de euros, un 160% superior respecto al año 2022.

Gráfico 2. Situación del Fondo de Reserva a 31 de diciembre de 2023 (millones de €)

Además de mejorar el régimen de dotaciones al FRSS, la reforma de 2023 también ha modificado las normas que regulan la disposición de los activos financieros en que se hayan materializado sus recursos. La nueva normativa impide realizar disposiciones antes de 2033 y, además, modifica las cantidades máximas que se podrán retirar cada año. En concreto, se podrán hacer disposiciones del FRSS hasta un máximo que consistirá en un determinado porcentaje del PIB. En 2033, el porcentaje máximo será el 0,1% del PIB. Dicho porcentaje es creciente hasta el año 2047 cuyo porcentaje será del 0,91%, para hacer frente a los años en los que más tensión tendrá el sistema como resultado de la jubilación de la generación del baby boom. A partir de 2047, el porcentaje comenzará a decrecer hasta alcanzar el 0,5% en 2053.

Recientemente, durante la presentación del último informe anual del Fondo de Reserva, correspondiente al año 2023, la ministra de la Seguridad Social mostraba un gran optimismo al afirmar que al final de esta legislatura los recursos acumulados superarán los 25.000 millones de euros. Aunque esta previsión se cumpla, no es menos cierto que con esta reactivación del FRSS se está transmitiendo a la sociedad una imagen errónea y distorsionada sobre la verdadera situación financiera del sistema de pensiones.

Los datos de 2023 nos pueden servir como ejemplo de este espejismo. En el último año, el déficit por operaciones no financieras de la Seguridad social superó los 8.500 millones de euros, a pesar de haber recibido transferencias corrientes del Estado por un importe cercano a los 40.000 millones de euros y un préstamo de 10.000 millones de euros. Al mismo tiempo, se han ahorrado 2.218 millones del MEI en el FRSS, más conocido como “hucha de las pensiones”.

Es evidente que el objetivo de una “hucha” es ahorrar cuando sobra, como se hizo entre 2000 y 2010 con los superávits de las cuentas de la Seguridad Social, no cuando falta, que es lo que se ha hecho en 2023 y se pretende hacer en las próximas décadas nutriendo el FRSS con el MEI, mientras que al mismo tiempo se tiene unas cuentas deficitarias debido a que, con toda probabilidad, las cotizaciones serán insuficientes para hacer frente a unos gastos que crecerán con mayor rapidez por la llegada del baby boom a la edad de jubilación.

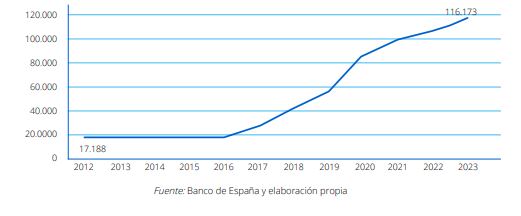

En definitiva, no es razonable ni coherente que, en un contexto de insuficiencia estructural de recursos para pagar las pensiones actuales, en lugar de tomar medidas que permitan frenar el crecimiento del gasto se opte por incrementar las cotizaciones mediante el MEI y que ese aumento se destine a llenar un fondo que ayude a pagar las pensiones en el futuro. No es razonable, salvo que el objetivo sea aparentar que el sistema no presenta problemas financieros porque es capaz de ahorrar. Pero, además, puede suponer un engaño si al informar sobre el aumento de los activos del fondo se obvia la información sobre el aumento de la deuda de la Seguridad, hecho que lleva sucediendo con fuerza desde el año 2017, como se puede ver en el gráfico 3.

Gráfico 3. Evolución de la deuda de la Seguridad Social (millones de €)

Estimación futura del Fondo de Reserva

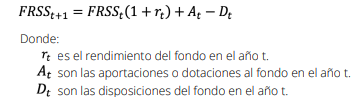

La evolución del FRSS vendrá determinada por las dotaciones, los rendimientos del fondo y las disposiciones. La ecuación dinámica que calcula la cuantía del FRSS en un año t+1 a partir de la cuantía en el año anterior es:

Como ya se ha indicado, las dotaciones al FRSS estarán formadas por los excedentes de ingresos que financian las prestaciones de carácter contributivo, por el excedente de las mutuas colaboradoras de la Seguridad Social tras dotar la reserva de estabilización de contingencias comunes, por el excedente de las mutuas por la gestión de las contingencias profesionales y, por último, por la cotización finalista del MEI. A estas dotaciones habrá que añadir los rendimientos de cualquier naturaleza que genere el FRSS.

En nuestros cálculos vamos a suponer que no habrá en los próximos años excedentes de ingresos contributivos dado que la Seguridad Social necesita un préstamo del Estado todos los años para financiar el déficit contributivo. Igualmente, vamos a suponer que el excedente de las mutuas será nulo, habida cuenta que de los 56.986 millones de dotaciones al fondo entre 2000 y 2023, sólo 2.655 procedían de excedentes de mutuas. Por tanto, las dotaciones al fondo procederán exclusivamente del MEI.

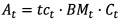

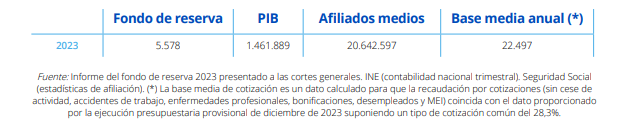

La recaudación de las cotizaciones procedentes del MEI va a depender de la normativa sobre el tipo de cotización del MEI (tc) y de la base sobre la que se aplica ese tipo de cotización que, a su vez, dependerá de la base de cotización media (BM) y del número medio de cotizantes (C) de cada año. De forma simplificada, la recaudación procedente del MEI en el año “t” (aportaciones al fondo de reserva) será:

El tipo de cotización viene establecido en el Real Decreto-ley 2/2023 (disposición transitoria 43ª del TRLGSS). Su valor en 2023 fue de 0,6%. Dicho valor aumentará 0,1 p.p. por año hasta alcanzar el 1,2% en 2029, valor que se mantendrá constante hasta 2050. No obstante, a partir de 2026, el tipo de cotización del MEI podría aumentar en caso de que se produjeran desviaciones entre las proyecciones de gasto y el impacto estimado de las medidas de ingreso y no entraran en vigor otras medidas de corrección (disposición adicional segunda del Real Decreto-ley 2/2023). Nuestro supuesto es que no habrá aumentos adicionales del tipo de cotización del MEI.

La base media y el número medio de cotizantes va a depender de la hipótesis sobre el crecimiento del PIB, ya que ésta se reparte aproximadamente en crecimiento del trabajo (cotizantes) más crecimiento de la productividad (salarios o base de cotización). El crecimiento de cotizantes y base de cotización para 2024 parte de los datos observados hasta mayo, a partir de los cuales estimamos un aumento de cotizantes del 2,5% y un aumento de la base de cotización media del 5%. Para 2025 y años siguientes establecemos un escenario de aumento continuado del PIB real del 2% anual (4% nominal), que se reparte por igual en aumento de cotizantes (1%) y aumento de base media (1% real o 3% nominal), aunque este reparto no es relevante en el modelo.

El rendimiento del FRSS lo estimamos en un 1% real (3% nominal).

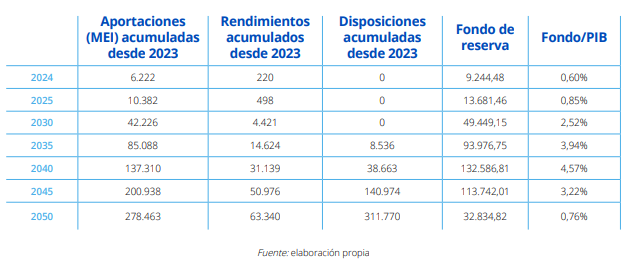

La disposición del FRSS, según el artículo 121 del TRLGSS, se destinará con carácter exclusivo a la financiación de las pensiones de carácter contributivo. Se establece que el desembolso anual será recogido en la Ley de presupuestos de cada año a partir de 2033, con un límite en porcentaje del PIB (d) que empieza en el 0,1% en 2033, va aumentando hasta el 0,91% en 2047 y acaba en el 0,5% en 2053, año para el que se supone que habrá pasado lo peor del cambio demográfico. Nuestro supuesto será que las disposiciones del fondo de reserva serán por el importe máximo recogido en este artículo del TRLGSS, es decir:

Para poder ejecutar las ecuaciones [1] a [3] y así completar nuestra estimación del FRSS sólo se necesitan los valores iniciales de las variables (ver tabla 1), que son los observados en 2023.

Tabla 1. Valores de las variables en 2023.

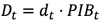

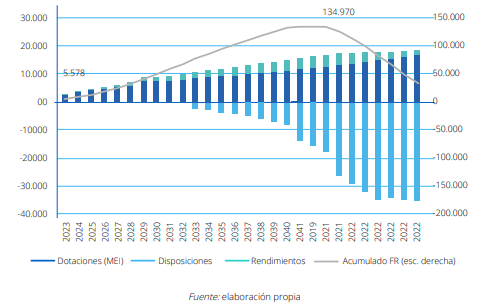

Con los valores iniciales de la tabla 1 y las hipótesis de evolución planteadas para cada variable se obtienen los resultados de la tabla 2 y el gráfico 4.

Tabla 2. Valores estimados para el FRSS (millones de €).

Gráfico 4. Evolución estimada del Fondo de Reserva 2023-2050 (millones de €)

Los resultados del modelo estiman que el FRSS alcanzará un máximo del 4,57% del PIB en 2040[8]. El grueso de las disposiciones se producirá en la década 2040-2050, cuando se prevé la mayor tensión financiera en el sistema de pensiones por la presión de la generación de los baby-boom, llegando a 2050 con un FRSS inferior al 1% del PIB.

A diferencia de la primera fase de funcionamiento del fondo (años 2000-2019), en esta segunda fase (años 2023-2050) las dotaciones provienen de una cotización finalista (MEI) y no de los excedentes de ingresos contributivos, lo que da lugar a la existencia simultánea en un mismo año de dotaciones y disposiciones, algo que no ocurría en la primera fase.

Esta configuración del funcionamiento del FRSS es algo peculiar desde el punto de vista técnico. No se entiende muy bien que se produzcan dotaciones al FRSS cuando hay un elevado déficit contributivo (casi 30.000 millones en diciembre de 2023), siendo necesario un préstamo anual del Estado sin intereses del orden de 10.000 millones de euros cada año, además de transferencias adicionales del Estado para financiar los llamados gastos impropios. La dotación al FRSS debe interpretarse en este contexto de déficits contributivos permanentes y no dar una falsa imagen de solvencia financiera.

Los resultados estimados en este ejercicio deben interpretarse con la lógica prudencia. Hemos supuesto que no habrá aumentos adicionales en el tipo de cotización del MEI, es decir, que se adoptarán medidas en la parte de gastos si fueran necesarias a partir de 2026. Igualmente, hemos supuesto que serán necesarias las disposiciones máximas recogidas en la normativa a partir de 2033, que llegarán a ser del 0,91% del PIB en el año 2047. Por último, las hipótesis de evolución de las variables son igualmente debatibles. Un crecimiento del PIB real del 2% del PIB está por encima del escenario central del 2024 Ageing Report (1,2%), mientras que el tipo de interés nominal del 3% es inferior al del Ageing Report (4,1%). Cualquier cambio en estos supuestos o en las hipótesis de evolución de las variables alterará los resultados, pero entendemos que el ejercicio realizado es importante para saber qué volumen puede ir alcanzando el Fondo de Reserva hasta 2050.

(El Pensiómetro está editado por Instituto Santalucía y es elaborado por Grupo de Investigación en Pensiones y Protección Social: Enrique Devesa (Universidad de Valencia), Mar Devesa (Universidad de Valencia), Borja Encinas (Universidad de Extremadura), Inmaculada Domínguez (Universidad de Extremadura), Miguel Ángel García (Universidad Rey Juan Carlos) y Robert Meneu (Universidad de Valencia)

Descarga del documento.

[1] Posteriormente, el contenido de esta Ley se incorporó al Real Decreto Legislativo 8/2015 por el que se aprueba el texto refundido de la Ley General de la Seguridad Social.

[2] En el informe de la Comisión del Pacto de Toledo aprobado a principio del año 2011 se afirmaba que “De acuerdo con lo anterior, la Seguridad Social ha calculado que (a legislación y condiciones demográficas constantes) el sistema entraría en déficit hacia 2023 y que el Fondo de Reserva de la Seguridad Social podría hacer frente a dicho déficit, aproximadamente, hasta 2029.”

[3] En el periodo 2014-2022 las dotaciones realizadas al FRSS apenas alcanzaron los 396 millones de euros, todas ellas procedentes del excedente generado por las mutuas colaboradoras con la Seguridad Social.

[4] El Real Decreto-ley 28/2012, autorizaba al Gobierno a disponer del Fondo de Reserva la cantidad necesaria para hacer frente al déficit por operaciones no financieras de la Seguridad Social durante los ejercicios 2012, 2013 y 2014. Posteriormente, la Ley 36/2014, amplió esa autorización para los ejercicios 2015 y 2016. Finalmente, la Ley 3/2017 renovó nuevamente la suspensión temporal del límite de disponibilidad del 3% para los ejercicios 2017 y 2018.

[5] Entre el conjunto de medidas de la Ley 21/2021 destaca la derogación del factor de sostenibilidad introducido por la Ley 23/2013 y su sustitución por el MEI cuya finalidad es preservar el equilibrio entre generaciones y fortalecer la sostenibilidad del sistema de la Seguridad Social en el largo plazo.

[6] Hasta mayo de 2024 la recaudación del MEI ha alcanzado los 1.476 millones de euros, por lo que es muy probable que a finales de este ejercicio se alcancen los 3.500 millones de euros.

[7] En realidad, esta nueva fuente de ingresos del FRSS ya fue introducida tres meses antes por la Ley 31/2022, de Presupuestos Generales del Estado para el año 2023, al establecer que a partir de 2023 y con vigencia indefinida estos excedentes de las mutuas debían ingresarse en el FRSS.

[8] Cabe recordar que en 2011 los recursos acumulados en el FRSS llegaron a representar el 6,5% del PIB% del PIB.