Las Cuentas Financieras de la Economía Española, publicadas el 15 de abril de 2019 por el Banco de España, muestran que la deuda consolidada de las empresas y de los hogares alcanzó 1,611 billones de euros al final de 2018, un 133,4 % del PIB, 5,7 puntos porcentuales por debajo de la ratio registrada un año antes.

El saldo de activos financieros de los hogares alcanzó a finales de 2018 un importe de 2,152 billones de euros, un 1,6% inferior al de un año antes. Este descenso fue el resultado de una adquisición neta de activos financieros de 22.000 millones de euros en 2018 y de unas revalorizaciones netas negativas de 57.000 millones de euros, debidas, fundamentalmente, a la caída del precio de los activos de renta variable. En relación con el PIB, los activos financieros totales de los hogares representaron un 178,1% a finales del cuarto trimestre de 2018, lo que significa 9,3% menos que un año antes.

Cuáles son los ahorros de los españoles

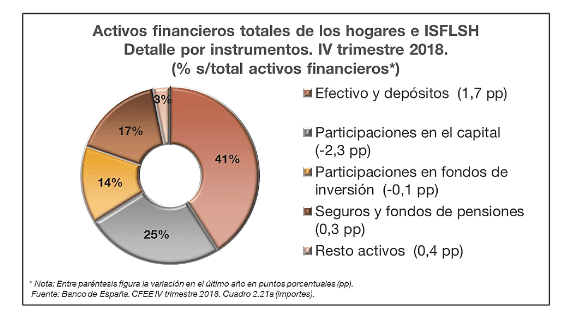

Por componentes, en el período analizado, el grueso de los activos financieros de los hogares se encontraba en efectivo y depósitos (el 41% del total), seguido de participaciones en el capital (25%), seguros y fondos de pensiones (17%) y participaciones en fondos de inversión (14%). El efectivo y depósitos fue el componente que más incrementó su peso en los activos financieros de los hogares (en 1,7%) con respecto a un año antes, mientras que el peso de las participaciones en el capital fue el que más cayó (-2,3%).

Por último, la riqueza financiera neta de los hogares, que se obtiene deduciendo los pasivos de los activos financieros totales, se situó en 1,37 billones de euros a finales de 2018, un 2,9 % menos en tasa interanual. En relación con el PIB, los activos financieros netos representaron el 113,4 %, ratio que es un 7,6% inferior al de un año antes.

Consumo y vivienda

Más allá de los datos macro que revela el informe del Banco de España, las razones que explican esta caída del ahorro tienen que ver con la confianza de los españoles en la situación económica, que lleva aparejada una mayor confianza en las posibilidades del mercado laboral, tras años en los que la crisis económica impulsó el ahorro de las familias y la reducción de deuda privada. Esta mejora de la perspectiva se ha traducido en un mayor consumo privado, por encima incluso de las expectativas más optimistas, y un repunte de la inversión en vivienda, que no se ha traducido en un incremento excesivo de la deuda privada porque en parte ha sido financiada con el patrimonio financiero adquirido fruto del ahorro en los años de recesión.

Desde el Instituto santalucía queremos señalar la importancia que tiene para la sostenibilidad de la economía familiar una correcta planificación financiera que atienda el ahorro a largo plazo. La disminución de la tasa de ahorro puede conllevar que ante circunstancias adversas que puedan producirse, las familias tengan un menor margen de maniobra para adaptarse a una nueva situación. Del mismo modo, la mejora de la coyuntura económica debería impulsar el ahorro privado de cara a la jubilación, de modo que podamos anticipar y construir desde hoy un mejor futuro mañana, cuando llegue el fin de la etapa laboral.