Un informe elaborado por UNESPA pone de relieve las grandes diferencias existentes en los sistemas de pensiones de los países que componen la Europa de los Quince (UE15), dado que el cuándo, el por qué y el cómo de su génesis y de su evolución son también distintos. “Toda esta diversidad casuística, sin embargo, no esconde el hecho de que los sistemas de bienestar, en todos los países desarrollados, están influidos por factores comunes a todos los territorios como son la evolución demográfica, laboral y económica”. La UE15 está compuesta por Portugal, España, Francia, Grecia, Italia, Alemania, Luxemburgo, Bélgica, Países Bajos, Irlanda, Dinamarca, Austria, Suecia, Finlandia y, por el momento, Reino Unido. Estos países conforman el perímetro de un informe que tiene como objetivo desarrollar una aproximación a la situación de cada uno de estos sistemas en términos relativos, es decir, en relación al resto de los sistemas existentes en los otros Estados.

Según UNESPA, puede asumirse que las pensiones, en Europa, se proveen mediante dos grandes instrumentos:

1) Los esquemas llamados de reparto (PAYG o pay-asyou-go), que se basan en un pacto generacional por el cual las generaciones activas pagan las pensiones de las pasivas (la persona que aporta y la que recibe son distintas). El acto de pagar, la contribución o cotización, es la que genera el derecho futuro de cobrar la pensión. La práctica totalidad de los sistemas de bienestar desarrollados tienen un pilar PAYG.

2) Los esquemas de capitalización (usualmente llamados funded o, en ocasiones, SAYG o save-as-yougo), en los que se produce un ahorro bajo esquemas financieros o financiero-actuariales. De esta forma, el ahorrador percibe en la jubilación la prestación correspondiente al ahorro acumulado. Aquí, pues, la persona que aporta y recibe es la misma. Estos esquemas de capitalización pueden ser:

2.1. Individuales, en los cuales es cada individuo el que ahorra. O colectivos, en los que el esquema de ahorro es organizado para el conjunto de miembros de una colectividad; la más habitual, la empresa. En este caso, además, es usual que el empleador se comprometa a aportar parte del ahorro de su empleado (matching contribution).

2.2. Obligatorios, esto es integrados dentro del ahorro que el individuo debe realizar según la ley; seudoobligatorios, esto es voluntarios en teoría pero en la práctica extendidos a la (práctica) totalidad de los trabajadores; cuasiobligatorios o sistemas soft compulsion, en los que hay una obligación de adscribir al trabajador al ahorro pero éste tiene la opción de abandonarlo; y los completamente voluntarios.

A pesar del desequilibrio económico que vive Europa desde el año 2008, en las pensiones de jubilación hay un factor adicional que no sólo depende de la economía. “El sistema de pensiones de reparto se ve sometido a tensiones que anteriormente no registraba, principalmente por tres efectos: el envejecimiento de la población, las bajas tasas de natalidad y, en algunos casos, las tensiones creadas en el mercado laboral por la crisis económica”. Por ello, en muchos lugares la previsión social complementaria, o los llamados sistemas de capitalización, “están desarrollándose hacia una sociedad donde coexistan dos pilares, el de reparto y el de capitalización, para conjuntamente garantizar unas pensiones seguras, sostenibles y suficientes. No obstante, la previsión social complementaria es un tema complejo para abordarlo a escala europea a través de un único prisma”.

Por otro lado, el estudio destaca que en Europa cada país tiene una estructura diferente, una base diferente, una fiscalidad diferente y, sobre todo, una trayectoria política y social diferente. Aunque las amenazas que viven hoy los sistemas de reparto de las pensiones son las mismas, “las medidas que se están tomando no van en la misma dirección ni están dotadas del mismo ritmo en cada lugar”.

Aunque es difícil mirar bajo un único prisma las disparidades y diferencias de los sistemas de reparto y capitalización de Europa, el estudio elaborado por UNESPA y los datos extraídos son “un intento por hacer un análisis con unos indicadores comunes que hablan un mismo idioma. Es decir, indicadores que, debido al desarrollo de la economía y homogeneización de la estadística a nivel europeo, ha sido posible abordar”.

Seis indicadores diferentes.

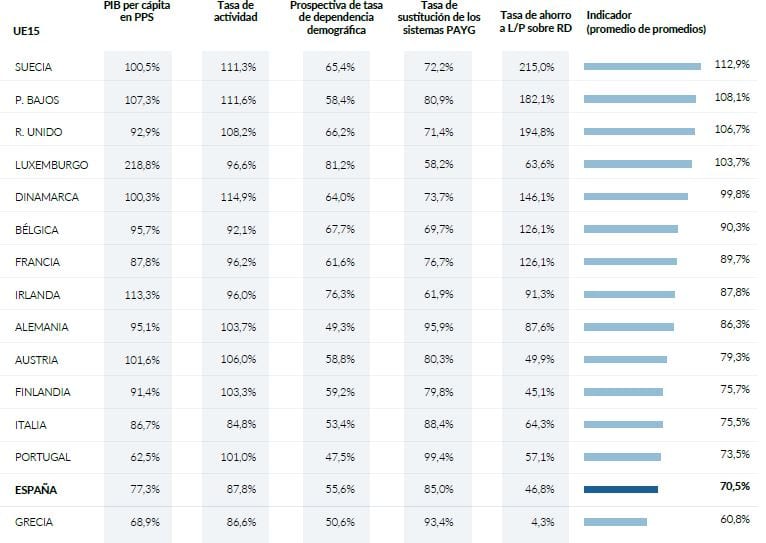

El estudio de UNESPA se ha fundamentado en seis indicadores que señalamos a continuación y que reflejan la situación de cada país en función de cada uno de ellos:

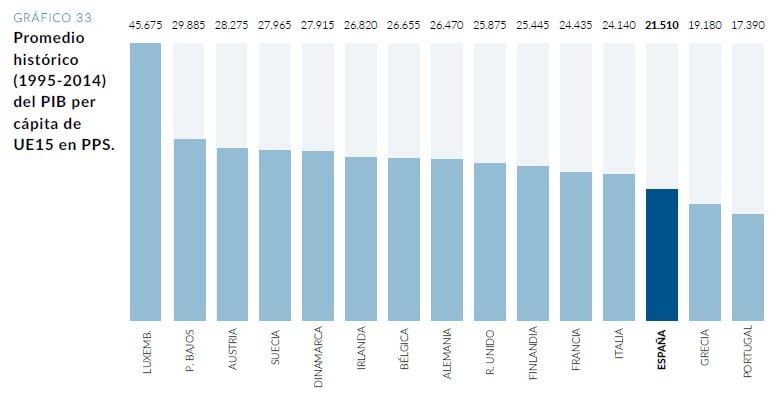

1. PIB per cápita (PIB)

Mide la relación que hay entre el PIB nacional y la cantidad de habitantes de un país. Se utiliza como un indicador básico de riqueza. El PIB per cápita en PPS es uno de los indicadores que permite comparar, a nivel europeo, cómo son de ricos los habitantes de un país y, por tanto, estimar si esto se correlaciona de manera positiva con el ahorro por parte de los ciudadanos. Es decir, esta magnitud permite aclarar si un país con un mayor PIB per cápita es también el país con un mayor ahorro en relación a su renta disponible.

Fuente: Elaboración UNESPA a partir de datos Eurostat

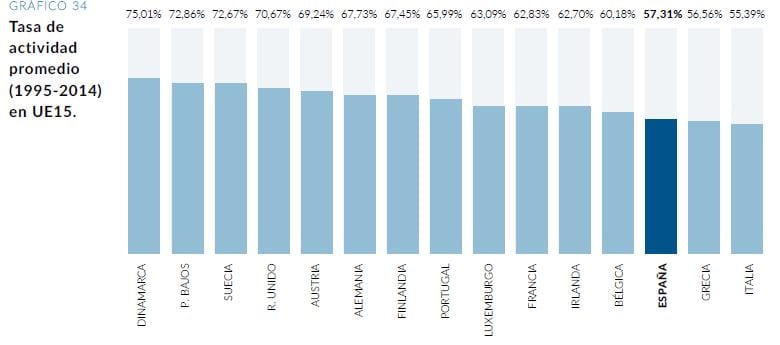

2. Tasa de actividad

La tasa de actividad resulta del cociente de la población activa entre la población en edad de trabajar. Esta tasa es clave a la hora de analizar el crecimiento económico a largo plazo, igual que el PIB. El informe de UNESPA califica esta magnitud es una especie de «PIB de la previsión», en tanto que mide la potencialidad que tiene la economía analizada de aportar afiliados cotizantes y/o partícipes/asegurados.

Fuente: Elaboración UNESPA a partir de datos Eurostat

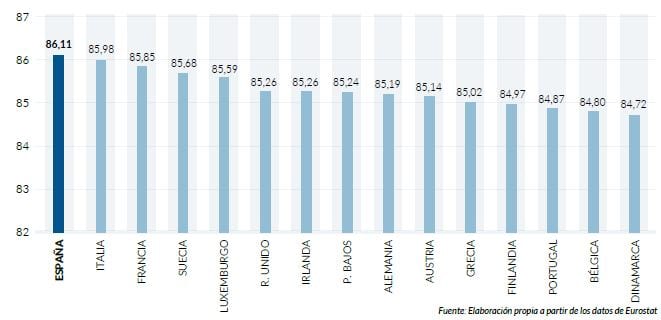

3. Esperanza de vida

El envejecimiento de la población es una de las grandes amenazas de los sistemas de pensiones. Por ello, este estudio señala que es importante ver cómo se espera, en el actual nivel de conocimiento, que evolucione la esperanza de vida. Cómo ha sido y cómo va a ser.Es el caso de España, donde a partir del año 2019 entrará en vigor un denominado factor de sostenibilidad que corregirá la primera pensión de acuerdo con el desplazamiento que tenga la esperanza de vida de la cohorte a la que pertenezca el jubilado respecto de una esperanza de vida «ancla».

Según los datos de padrón del censo de Eurostat, las predicciones demográficas actuales y tomando el promedio de las tablas de mortalidad entre los años 2015-2080, se observa cómo la esperanza de vida supera los 85 años en todos los países de la UE.

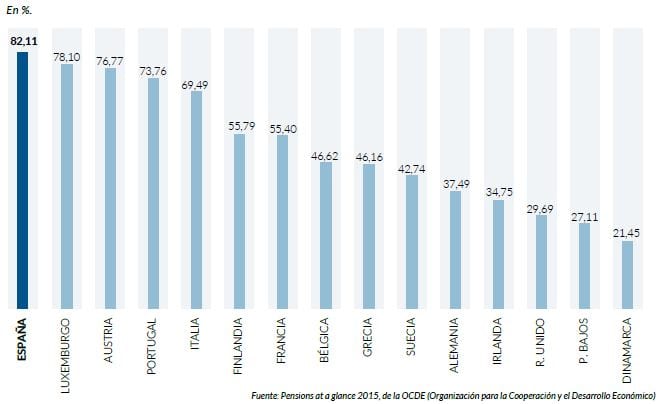

4. Tasa de sustitución o de reemplazo del sistema de reparto

La tasa de sustitución o de reemplazo de las pensiones mide su generosidad básica. La tasa de sustitución se utiliza para referirse a la cantidad que una persona cobra cuando se jubila en comparación con el último sueldo que tenía cuando trabajaba. Cuando se afirma que mide la generosidad básica de la pensión, se refiere a que con ella se puede calcular qué poder adquisitivo se pierde o se conserva con la pensión de reparto y, consecuentemente, el nivel de suficiencia o generosidad de ésta.

5. Tasa de dependencia demográfica

Este ratio mide el peso de la población en edad pasiva sobre la población en edad activa, es decir, permite conocer qué porcentaje representa el peso de los pasivos de un sistema y aquellos que deben pagar las prestaciones que reciben. La tasa de dependencia demográfica, sobre todo cuando se observan las predicciones prospectivas de la misma a largo plazo, es el mejor indicador de en qué medida el sistema de bienestar se ve o se va a ver sometido a tensiones demográficas en el futuro.

6. Tasa de ahorro a largo plazo sobre la renta disponible

La adquisición neta de seguros y fondos de pensiones expresada en términos de renta disponible de los hogares, es según UNESPA una medida del nivel de esfuerzo que las familias hacen a la hora de diferir renta hacia los años de retiro. En España, la adquisición neta puede ser consultada a través de las Cuentas Financieras de la Economía Española, elaboradas por el Banco de España. UNESPA afirma que, aparentemente, existe una relación positiva entre el diferimiento de rentas y la renta disponible. Es decir, a mayor renta disponible de los hogares, mayor adquisición de productos de previsión a largo plazo y, por lo tanto, mayor ahorro orientado a la jubilación.

7. La edad de jubilación

Además de los indicadores, un aspecto importante a tener en cuenta cuando se habla sobre las pensiones es la propia edad de jubilación. “Este es el principal indicador, junto con la esperanza de vida y la tasa de dependencia demográfica, del envejecimiento poblacional y cómo este afecta a la vida laboral de las personas y, por extensión, a sus pensiones. La edad de jubilación en este informe se ofrece en un sentido diacrónico. Es decir, con su evolución futura esperada en el momento presente. Este dato presenta una información interesante sobre el sistema de pensiones de cada país. Se asume que la edad de percepción de pensiones capitalizadas se indexa al de las pensiones de reparto, cosa que es, de hecho, lo habitual”.

Para obtener el dato de la edad de jubilación en hombres y mujeres se ha obtenido la información recogida por las asociaciones de seguros europeas de UE15. La mayoría de los países muestran una tendencia a desplazar la edad de jubilación desde los

62, 63 y 65 años hacia los 67 o 68 años. Además, se están eliminando las diferencias existentes en cuanto a la edad legal de jubilación entre hombres y mujeres.

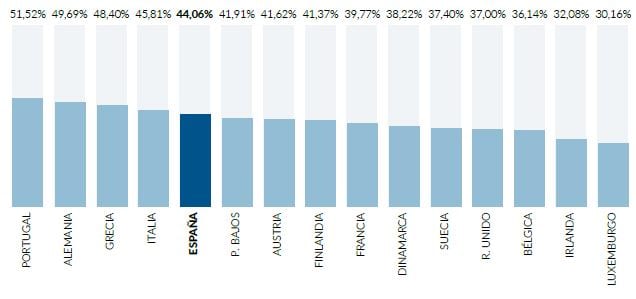

En el sistema de cálculo aplicado en el estudio, para cada indicador elegido UNESPA elabora la desviación de cada país respecto de la ratio promedio de la UE15. Posteriormente, se calcula el promedio de todas esas desviaciones para derivar una única clasificación relativa que, por lo tanto, denota las diferencias que existen entre los diferentes países de la UE15 en lo que se refiere a las condiciones demográficas, macroeconómicas, laborales, de intensidad de ahorro capitalizado y de suficiencia de su sistema de reparto. Un indicador combinado, pues, cuya mayor virtud es expresar las diferencias relativas entre Estados.

Para una mejor comprensión, el indicador final obtenido se ha expresado en forma de «nota», igualando el 10 con la situación más óptima observada.

A juicio de UNESPA, estos datos sugieren, por lo tanto, que “dentro de UE15 Suecia es actualmente el país que combina una situación más positiva derivada de la generosidad de sus pensiones, el esfuerzo de los hogares en materia de diferimiento de renta, la capacidad estructural de su mercado laboral, su riqueza objetiva y su situación demográfica. España, con esta metodología, ocupa una de las últimas posiciones, favorecida por la generosidad de su sistema de reparto, pero penalizada por su baja tasa de ahorro, la situación de su mercado laboral y, de forma importante, por sus tensiones demográficas, que como ya se ha visto están entre las más elevadas de Europa”.