La Fundación de Estudios de Economía Aplicada (FEDEA) ha publicado un informe, elaborado por Alfonso Sánchez (Universidad Complutense de Madrid), Miguel Ángel García (Universidad Rey Juan Carlos) y Ángel de la Fuente (Consejo Superior de Investigaciones Científicas), en el que se analiza la evolución de las cuentas del sistema público de pensiones contributivas durante las tres últimas décadas y se construyen proyecciones de largo plazo de sus gastos e ingresos bajo diversos escenarios macroeconómicos y distintas opciones de política.

Deterioro del sistema

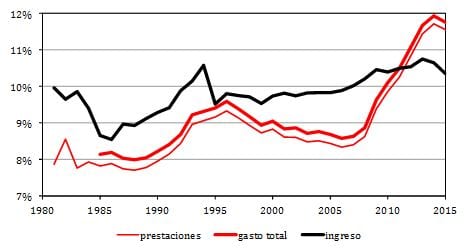

El análisis del período 1985-2014 realizado por FEDEA revela que la situación financiera del sistema contributivo de pensiones se ha ido deteriorando con el paso del tiempo debido fundamentalmente a dos factores:

- El envejecimiento de la población española, que se ha traducido en un gradual incremento de la tasa de dependencia de mayores, o lo que es lo mismo, en un descenso en el número de personas en edad de trabajar que han de financiar cada pensión con sus cotizaciones sociales.

- La fuerte desaceleración del crecimiento de la productividad y, por tanto, de los salarios reales, que han tendido a estancarse en las últimas décadas.

El impacto negativo de estos factores se ha visto compensado parcialmente por una mejora de la tasa de ocupación que refleja fundamentalmente la creciente incorporación de la mujer al mercado laboral, por una gradual reducción de la generosidad de las normas de cálculo de la pensión y por un incremento de los recursos disponibles que recoge, entre otras cosas, la creciente aportación del Estado a la financiación de los complementos de mínimos de las pensiones.

La pérdida de poder adquisitivo de las pensiones

Si se cumplen las previsiones macroeconómicas, el principal riesgo para el sistema en las próximas décadas tiene que ver con la previsible pérdida de poder adquisitivo que las pensiones sufrirían a lo largo de la vida del pensionista con la actual regulación del índice de revalorización de las pensiones (IRP) en ausencia de ingresos adicionales.

Los cálculos recogidos en el informe sugieren que hay margen para medidas que mitiguen los efectos más adversos del IRP, pero no para volver sin más a la indexación general de las pensiones al IPC. Tales medidas paliativas deberían, en su caso, formar parte de un acuerdo más amplio sobre las bases de una reforma en profundidad de nuestro sistema de pensiones que garantice su sostenibilidad, equidad y transparencia. El informe no entra en el diseño de esta reforma, pero sugiere tomar como referencia las experiencias de los países de nuestro entorno que se han enfrentado a problemas similares y los niveles de generosidad de sus sistemas de pensiones.

Se contiene el gasto con un grado de incertidumbre elevado

Mirando hacia delante, en el informe proyecta los ingresos y los gastos del sistema público de pensiones durante el próximo medio siglo. Así afirman que las reformas adoptadas en 2011 y 2013 consiguen contener el gasto durante las próximas décadas, manteniéndolo en niveles no muy superiores a los actuales en relación al PIB, mientras que el crecimiento de la productividad es suficiente para mantener la pensión media aproximadamente constante en términos reales.

Sin embargo, el grado de incertidumbre es elevado y, con la posible excepción de la inmigración, los riesgos existentes son fundamentalmente a la baja. A la vista de la experiencia de las últimas décadas, no es descartable que el empleo y/o la productividad crezcan por debajo de lo previsto en el escenario base, lo que convendría tener en cuenta por precaución a la hora de abordar la reforma del sistema que ya se está comenzando a discutir.

Gasto e ingreso de la Seguridad Social contributiva como % del PIB agregado

Fuente: FEDEA

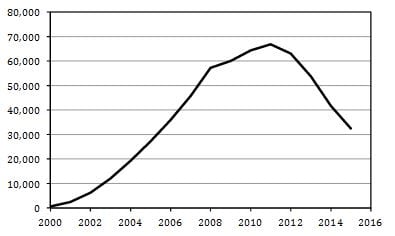

Evolución del Fondo de Reserva de la Seguridad Social

Saldo a 31 de diciembre en millones de euros

Fuente: FEDEA

Ligar la pensión mínima la tasa de inflación

Una posibilidad a considerar para mitigar los posibles efectos adversos del IRP sería la de “blindar” la pensión mínima, ligándola a la tasa de inflación. Esta medida tendría un coste medio anual durante los próximos cuarenta años de algo más de cuatro décimas de PIB que habría que financiar con impuestos adicionales. El incremento necesario de la recaudación del IRPF estaría en torno a un 6%, lo que podría ser un coste aceptable, afirman desde FEDEA. Lo que no sería aconsejable es extender la indexación al IPC al conjunto de las pensiones sin ninguna contrapartida, desmantelando así una parte importante de la reforma de 2013. Esto supondría un incremento medio del gasto de 2,7 puntos de PIB durante las próximas cuatro décadas que exigiría una subida del 36% en la recaudación del IRPF para financiarlo.

Tampoco parece que la propuesta de financiar con impuestos ciertos tipos de pensiones, trasladando así el problema desde los presupuestos de la Seguridad Social a los del Estado para poder subir las pensiones, sea una buena solución, afirman. Un inconveniente importante de esta opción es que generaría serios problemas de credibilidad al sembrar dudas más que razonables sobre nuestra capacidad de resistir en el futuro la tentación de encontrar nuevas formas de soslayar el IRP cuando éste vuelva a caer por debajo de la tasa de inflación, lo que previsiblemente sucedería en pocos años.

FEDEA concluye que el futuro del sistema de pensiones, y más generalmente el de nuestras finanzas públicas, no está escrito y depende fundamentalmente de nuestra capacidad de adoptar una política económica que ayude a hacer más grande la tarta, fomentando el crecimiento del empleo y la productividad. Las políticas de familia y de inmigración también podrían jugar un papel importante en este ámbito, ayudando a mitigar el problema demográfico al que nos enfrentamos.

Puedes acceder al informe completo aquí.