Muchos baby boomers no han sido conscientes de la necesidad de ahorrar para su jubilación y, en muchos casos, ya no cuentan con tiempo suficiente para constituir ese ahorro. Por tanto, y ante la previsible insuficiencia de las futuras prestaciones, las opciones de licuar su patrimonio inmobiliario aparecen como una alternativa prioritaria para complementar su pensión. Esta es una de las principales conclusiones que se desprenden del estudio “Alternativas a la insuficiencia de las pensiones”, informe que presentamos hoy y que hemos elaborado en colaboración con investigadores de la Universidad Carlos III de Madrid y la Universidad Jaume I.

El objetivo principal del informe es contribuir al debate sobre la complementariedad de la pensión pública, llamando la atención sobre la oferta de productos financieros y aseguradores innovadores existentes que pueden ser una fuente adicional de ingresos para mantener un buen nivel de vida durante jubilación, a través de bienes ilíquidos como la vivienda.

La insuficiencia de la pensión y la falta de liquidez, principales problemas de los baby boomers

Según se extrae del informe, la confluencia y evolución de varios factores – demográfico, de mercado de trabajo e institucional – sugieren que la sostenibilidad del sistema público de pensiones requiere de un ajuste a la baja en el nivel medio de la prestación, o alternativamente, de mayores ingresos. Además, existe un aspecto especialmente relevante en este contexto: la llegada a la edad de jubilación, en el corto plazo, de la generación más numerosa, la de los baby boomers.

Pero, mientras que los trabajadores jóvenes tienen cada vez más presente que necesitarán ahorrar ante la posible insuficiencia de su pensión, estos baby boomers no han sido conscientes a lo largo de su vida laboral de la conveniencia de ahorrar para la jubilación y podrían encontrarse con que la prestación que recibirán sea más baja de lo que esperaban. El problema además radica en que los baby boomers ya no cuentan con tiempo suficiente en su etapa activa para generar un ahorro periódico por lo que nos encontramos con una cohorte demográfica que no tiene capacidad de reacción ante un cambio de régimen inesperado.

No obstante, no significa que no hayan ahorrado. Los datos muestran que el ahorro de los españoles está concentrado fundamentalmente en activos ilíquidos, concretamente en inmobiliarios – el 71,3% de la riqueza total de las familias españolas estaba en la vivienda en propiedad. Y es que, solo el 15% de la riqueza de los españoles está invertida en activos financieros.

Nuestro director, José Manuel Jiménez, explica: “en España hay una importante cantidad de ahorro acumulada en vivienda. Y es importante que los propietarios sepan que esta fuente de ahorro es susceptible de convertirse en liquidez, permitiéndoles alcanzar unos ingresos durante la jubilación más acordes con sus expectativas y necesidades sin perder la propiedad de su casa mientras vivan. La cuantía que reciban a cambio variará en función de los tipos de interés vigentes, la edad y la esperanza de vida. Se trata de soluciones poco conocidas aun, pero con un enorme potencial, que cuentan además con un tratamiento fiscal favorable”.

¿Una solución? Transformar la riqueza inmobiliaria en complemento de la pensión

Como apunta el estudio, una de las opciones que está suscitando mayor interés en la actualidad para el problema de la insuficiencia de las pensiones es la licuación de la vivienda, donde se concentra gran parte de la riqueza de las familias españolas. Tradicionalmente, el downsizing, el alquiler y la venta del inmueble han sido tres alternativas para licuar el patrimonio, siendo el inconveniente principal el tener que abandonar su hogar.

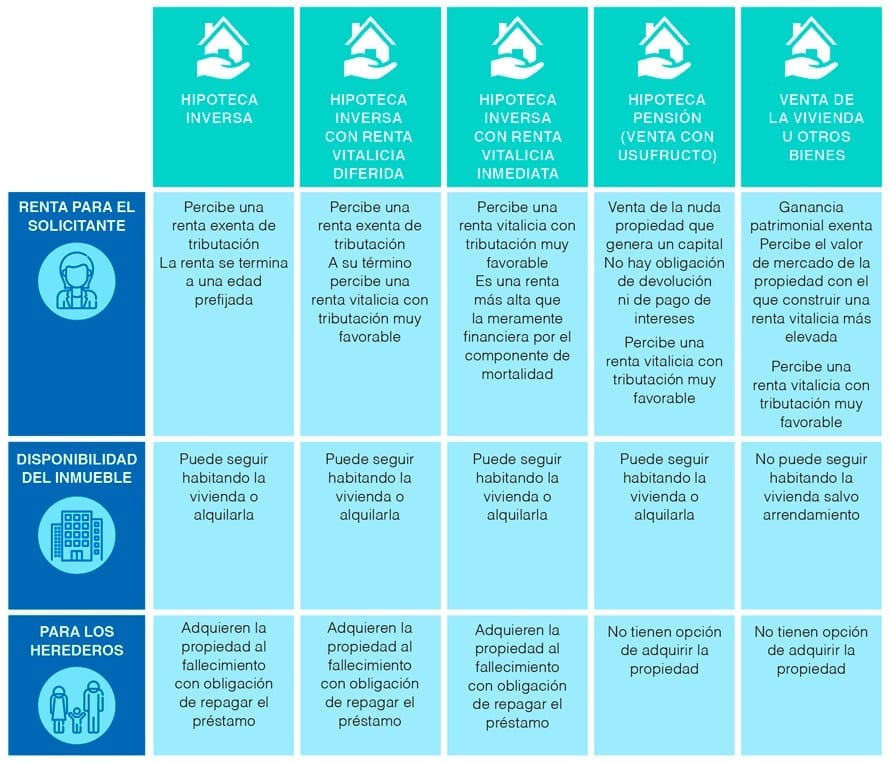

Sin embargo, las hipotecas inversas y el producto vivienda-pensión (venta con reserva de usufructo) se presentan como alternativas más idóneas ya que no solo permiten a la persona obtener una renta adicional que compense la pérdida de poder adquisitivo de la pensión, sino que también les permite permanecer y disfrutar de su vivienda durante toda su vida– o bien trasladarse a una alternativa residencial apropiada a sus condiciones de salud y dependencia –.

Las desventajas de los contratos de hipoteca inversa originales fueron la desprotección ante el vencimiento del contrato y la temporalidad de la renta, pero estos han evolucionado hacia nuevos productos, más innovadores, que tratan de resolver esas deficiencias. Las principales características quedan resumidas en el siguiente cuadro.

En este contexto, es importante que el consumidor sea consciente de que constituir una renta vitalicia es la única manera de cubrirse ante la posibilidad de vivir más de lo esperado (riesgo de longevidad o supervivencia). Financiar la jubilación a través de una hipoteca inversa tradicional, con una renta hasta la edad fijada, puede convertirse en un problema para aquellas personas que superen la esperanza de vida, ya que la renta se acabará y dejará al rentista en una situación incluso más precaria que la inicial, al no contar con su vivienda. Con una renta vitalicia, el consumidor transfiere este riesgo de longevidad a la compañía aseguradora.

Perspectivas de los productos de licuación de la vivienda

¿Por qué esta riqueza acumulada en vivienda no suele aprovecharse en el momento de la jubilación? A pesar del gran potencial de mercado de este tipo de productos en España, debido al elevado porcentaje de vivienda en propiedad, lo cierto es que su desarrollo ha sido hasta la fecha marginal por varios factores.

“La alta tasa de sustitución de las pensiones públicas y el bajo nivel de educación financiera de la ciudadanía han supuesto una barrera inicial para el desarrollo de este tipo de productos innovadores en nuestro país. Además, existe un componente sociocultural, donde los vínculos familiares y el deseo de transferir la vivienda a los herederos es muy fuerte. Por último, no debemos olvidar que hay una resistencia psicológica, agravada por la experiencia de la crisis de 2008, hacia desacumular riqueza y confiar en nuevos productos financieros”, reflexiona Jose Manuel Jiménez.

Por ello, otros de los aspectos sobre los que llama la atención el estudio, es sobre la necesidad de desarrollar, a nivel del regulador y gestores políticos, un marco institucional sólido para crear un mercado de productos eficientes capaces de dotar de liquidez el patrimonio de los españoles que lo necesiten. Reformas legislativas consensuadas y estables, incentivos fiscales y un marco jurídico transparente y con reglas claras son condiciones necesarias para el potencial desarrollo de este mercado. Sus opciones de éxito, aseguran los autores del estudio, radican en acciones coordinadas entre consumidores, entidades financieras y aseguradoras, y las instituciones públicas.

Puedes acceder al informe completo aquí.