Igual no lo habías pensado, pero sí, los seguros de vida también tributan en la declaración de la renta. En concreto, de dos maneras: por el IRPF o por el Impuestos de Sucesiones y Donaciones (ISD). En este post, te explicamos cómo es la fiscalidad de los seguros de vida en el IRPF.

IRPF y seguros de vida

En el caso de la fiscalidad de los seguros de vida en el IRPF, es conveniente tener presentes los siguientes aspectos:

Las percepciones están sujetas a la fiscalidad de los seguros de vida por el IRPF cuando el que las cobra es el tomador del seguro (prestaciones y rescates).

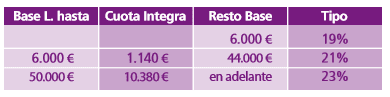

En estos supuestos, la renta generada se califica como rendimiento del capital mobiliario (RCM), sujeto a retención del 19%. Este rendimiento se encuadra en la base imponible del ahorro, tributando conforme a la siguiente escala de gravamen:

La cuantificación del RCM depende de la forma de cobro de la percepción.

Prestaciones en forma de capital

Régimen general

Si la prestación se percibe en forma de capital el rendimiento vendrá determinado por la diferencia entre el capital percibido y las primas pagadas. Si se trata de un seguro mixto, únicamente podrá restarse la totalidad de las primas, si el capital en riesgo es igual o inferior al 5% de la provisión matemática. Si es superior, el importe de las primas a minorar en el cálculo del rendimiento, deberá ser neto de las primas de riesgo.

En caso de rescates parciales, se entenderá que el importe rescatado corresponde a las primas más antiguas y su rentabilidad.

Compensación fiscal

La entrada en vigor de la Ley 26/2014 supone la desaparición de la compensación fiscal que fue introducida con la Ley 35/2006.

Pólizas contratadas con anterioridad al 31 de diciembre de 1994 DTª Cuarta

La Ley 26/2014 mantiene el régimen transitorio para los contratos de seguros de vida generadores de incrementos o disminuciones de patrimonio conforme a la normativa vigente el 31 de diciembre de 1996, aunque incluyendo un límite de 400.000 €.

Este régimen supone que, para los contratos de seguros de vida en los que se hubieran satisfecho primas con anterioridad a 31 de diciembre de 1994, la parte del rendimiento generado hasta 20 de enero de 2006 se reducirá en un 14,28% por cada año, redondeado por exceso, que medie entre el abono de la prima y el 31 de diciembre de 1994.

Los coeficientes se aplicarán en la medida en que el importe total de capitales diferidos cobrados desde 01.01.2015 correspondientes a seguros de vida a cuyo rendimiento neto le hubiera resultado de aplicación este régimen transitorio (Importe A), añadido al de la póliza que llegue a vencimiento o se rescate (Importe B) sea inferior a 400.000 €.

Para poder aplicar el régimen transitorio, se exige que el cliente comunique a la entidad aseguradora este importe A.

– Si A es > 400.000 € no se aplica régimen transitorio al pago de B.

– Si A y A+B es < 400.000 € se aplica régimen transitorio a la totalidad del pago de B. – Si A es < 400.000 € y A+B es> 400.000 € se aplicará proporcionalmente.

El cliente tiene hasta el día 10 de mes siguiente al pago para realizar esta comunicación, de forma que si la comunicación es posterior al pago, la aseguradora deberá devolver al cliente el exceso de retención.

Prestaciones en forma de renta

En el caso de que la prestación sea en forma de renta, hay que hacer una doble distinción según el tipo de renta: por un lado, si la renta es inmediata o diferida y por otro, si es temporal o vitalicia.

Rentas inmediatas

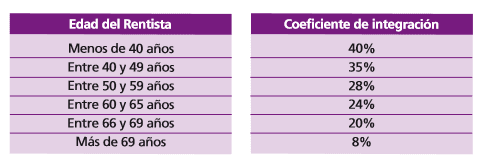

En caso de rentas vitalicias, se considera rendimiento de capital mobiliario el resultado de aplicar a cada anualidad los porcentajes siguientes establecidos en función de la edad del perceptor en el momento de constitución de la renta, los cuales se mantendrán invariables durante toda la vigencia de la misma:

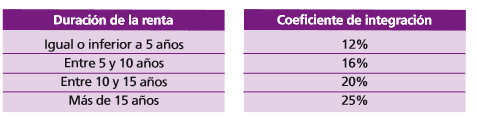

En caso de rentas temporales, se considerará rendimiento de capital mobiliario el resultado de aplicar a cada anualidad los porcentajes siguientes establecidos en función de la duración de la renta:

Estos coeficientes de integración son aplicables para la determinación del RCM incluso para rentas contratadas antes del 31 de diciembre de 2006.

Rentas diferidas

Se entiende por renta diferida aquella cuyo cobro no se inicia en el mismo momento en que se produce el pago de la prima, como en las rentas inmediatas. Durante este periodo de acumulación o diferimiento se genera una rentabilidad adicional definida por la diferencia entre el importe de las primas pagadas y el capital acumulado que se destina a la constitución de la renta (valor actual actuarial de la renta).

Por lo tanto, el RCM vendrá determinado por dos componentes:

– El resultado de aplicar a la renta anual el coeficiente de integración definido en el apartado anterior en función del tipo de renta (vitalicia o temporal).

– La parte de rentabilidad generada en el periodo de acumulación que deba integrarse en ese ejercicio. Este componente se computa dividiendo la rentabilidad adicional entre el número de años de duración de la renta (si es temporal, con un máximo de 10 años) o entre 10 (si la renta es vitalicia).

Asimismo, esta norma de cómputo del RCM se aplica en los casos de seguros que prevean el cobro de la prestación en forma de capital o renta, cuando el tomador elija esta segunda opción.

Rescates y extinciones de rentas

En el caso de rentas diferidas, el tomador puede ejercer su derecho de rescate durante el periodo de acumulación. En estos casos, el RCM obtenido vendrá determinado conforme a las reglas expuestas para las percepciones en forma de capital.