Un plan de pensiones es un instrumento de ahorro que conlleva una fiscalidad con numerosos incentivos y, por ello, una disminución en los impuestos de la declaración de la renta.

Los planes de previsión asegurados (PPAs) son seguros de vida que cubren las mismas contingencias que los planes de pensiones y que gozan de las mismas ventajas fiscales que estos. También están sujetos al mismo régimen de liquidez que los planes de pensiones y, por consiguiente, únicamente se puede disponer de los mismos en los supuestos excepcionales de desempleo y enfermedad grave. Estos productos, a diferencia de los planes de pensiones individuales, garantizan un tipo de interés y aplican técnicas actuariales.

Fiscalidad de las aportaciones de planes de pensiones y PPAs

La normativa del IRPF permite reducir la base imponible en la cuantía de las aportaciones realizadas a planes de pensiones y/o de las primas satisfechas a un plan de previsión asegurado (PPA) durante el ejercicio. Esta reducción tiene como límite la menor de las siguientes cantidades:

- 8.000 € (Ley 26/2014)

- 30% de los rendimientos netos de trabajo personal y/o de actividades económicas.

Este límite es conjunto para todas las aportaciones o primas realizadas a todos los sistemas de previsión social que reducen la base liquidable. Los seguros de dependencia colectivos tienen una reducción y límite independiente de 5.000 €.

Adicionalmente, en la Fiscalidad de los Planes de Pensiones, se regulan las siguientes reducciones independientes:

- Los contribuyentes cuyo cónyuge obtenga rendimientos netos del trabajo y/o actividades económicas, inferiores a 8.000 €, podrán reducir en la base imponible las aportaciones realizadas a planes de pensiones de los que sea partícipe dicho cónyuge con el límite máximo de 2.500 €.

- Para las personas discapacitadas con un grado de minusvalía física o sensorial igual o superior al 65%, psíquica igual o superior al 33%, así como personas que tengan declarada judicialmente una incapacidad independientemente de su grado, el límite de aportación máxima así como la reducción de base imponible será 24.250 € anuales.

- Las aportaciones máximas realizadas a favor de una persona discapacitada con un grado de minusvalía física o sensorial igual o superior al 65%, psíquica igual o superior al 33% así como personas que tengan declarada judicialmente una incapacidad independientemente de su grado, será de 10.000 € anuales, ello sin perjuicio de las aportaciones que pueda realizar el propio participe discapacitado. No obstante en este caso, el límite conjunto máximo de aportación será de 24.250 €.

Además, el exceso de aportación que no haya sido objeto de reducción en el ejercicio podrá reducir la base imponible de los cinco ejercicios siguientes.

Ejemplo:

Un cliente de 46 años residente en Aragón, con unas rentas del trabajo netas de 30.000 €, ha realizado una aportación a su plan de pensiones de 8.000 €.

Límite de reducción: Rentas Trabajo netas x 30% 30.000 x 30% = 9.150 €

Base imponible: 30.000 €

Reducción: 8.000 €

Base Liquidable: 22.000 €

Cuota íntegra sin aportar al plan de pensiones: 7.315,50 €

Cuota íntegra con aportación al plan de pensiones: 4.875,50 €

Fiscalidad de las prestaciones de planes de pensiones y de los planes de previsión asegurados (PPA)

Las prestaciones derivadas de un plan de pensiones y un plan de previsión asegurado (PPAs) tributan en el IRPF como rendimientos del trabajo personal, independientemente de la contingencia que se trate (incluso fallecimiento) o si el cobro deriva de un supuesto excepcional de liquidez.

Como rendimiento del trabajo, están sujetas a retención y se integran en la base imponible general del impuesto y tributan según la escala progresiva de gravamen.

La Ley 26/2014 mantiene el régimen transitorio que incorporó la Ley 35/2006 para las prestaciones derivadas de los planes de pensiones y PPAs contratados hasta el 31 de diciembre de 2006. Este régimen transitorio permite aplicar una reducción del 40% a la parte de prestación que corresponda a aportaciones realizadas antes de esta fecha, siempre que se perciba como un capital, aunque incluye una limitación temporal para su aplicación.

- Si la contingencia es anterior a 2011, ocho años desde que acaeció (en todo caso, con fecha límite 31 de diciembre de 2018).

- Si la contingencia es posterior a 2011 y anterior a 2015, ocho años desde que acaeció.

- Si la contingencia es del 2015 o posterior, dos años desde que acaeció.

En el caso de prestaciones en forma de renta derivadas de un plan de pensiones constituida a favor de una persona con discapacidad, la renta percibida en el ejercicio estará exenta hasta la cuantía equivalente a 3 veces el IPREM.

Ejemplo:

Liquidación de un plan de pensiones en forma de capital.

Derechos Consolidados: 21.356 €

Reducciones art. DT 12ª LIRPF: 3.753 €

Retenciones (8,37%): 1.787 €

Importe Neto: 19.568 €

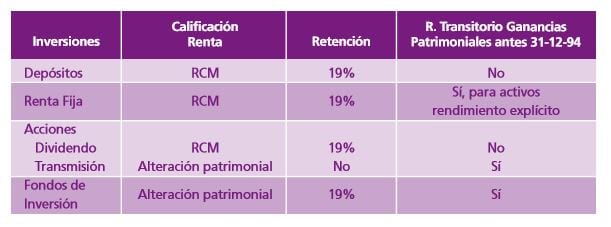

Tributación de otros productos de inversión

A continuación se resume la fiscalidad de las principales alternativas de inversión a los seguros de vida individuales: