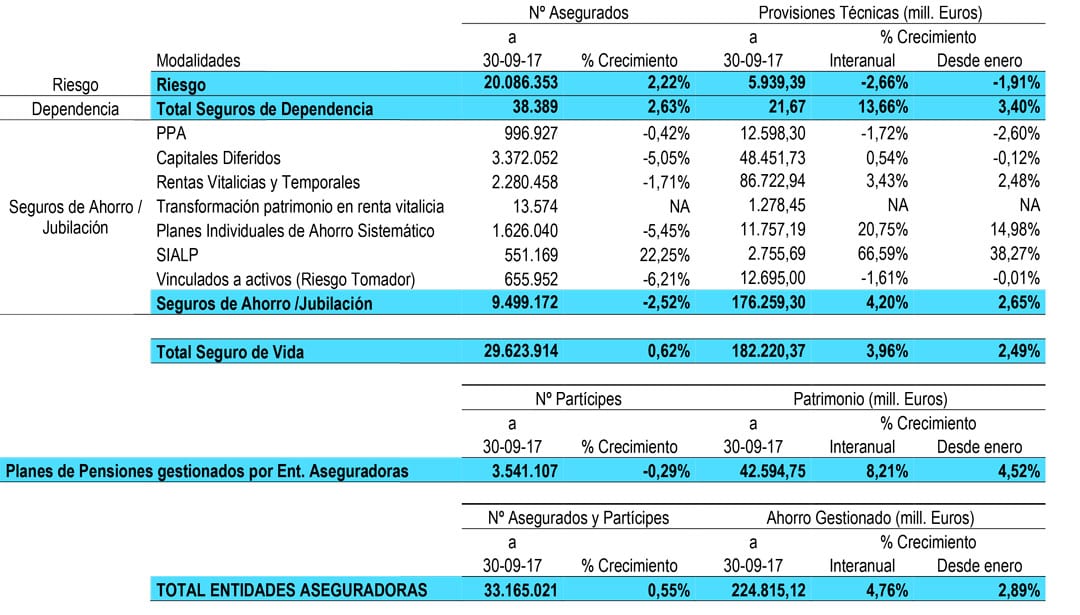

Seguro de vida y planes de pensiones (datos a 30-09-2017)

Fuente: ICEA

Pero, ¿en qué consiste la transformación de patrimonio en rentas vitalicias? Las personas mayores de 65 años que destinen el dinero logrado con la venta de cualquier elemento patrimonial (segunda vivienda, acciones, fondos de inversión, etc.) a una renta vitalicia asegurada tienen como beneficio fiscal la exención de las ganancias patrimoniales obtenidas con la venta, con un límite de reinversión de 240.000 euros. Si la reinversión en renta vitalicia es menor al importe de la venta, la exención se aplica proporcionalmente. Lo mismo ocurre si el importe de la venta supera el citado límite de 240.000 euros. El plazo para contratar la renta vitalicia y beneficiarse de estas ventajas es de seis meses desde la venta del activo.

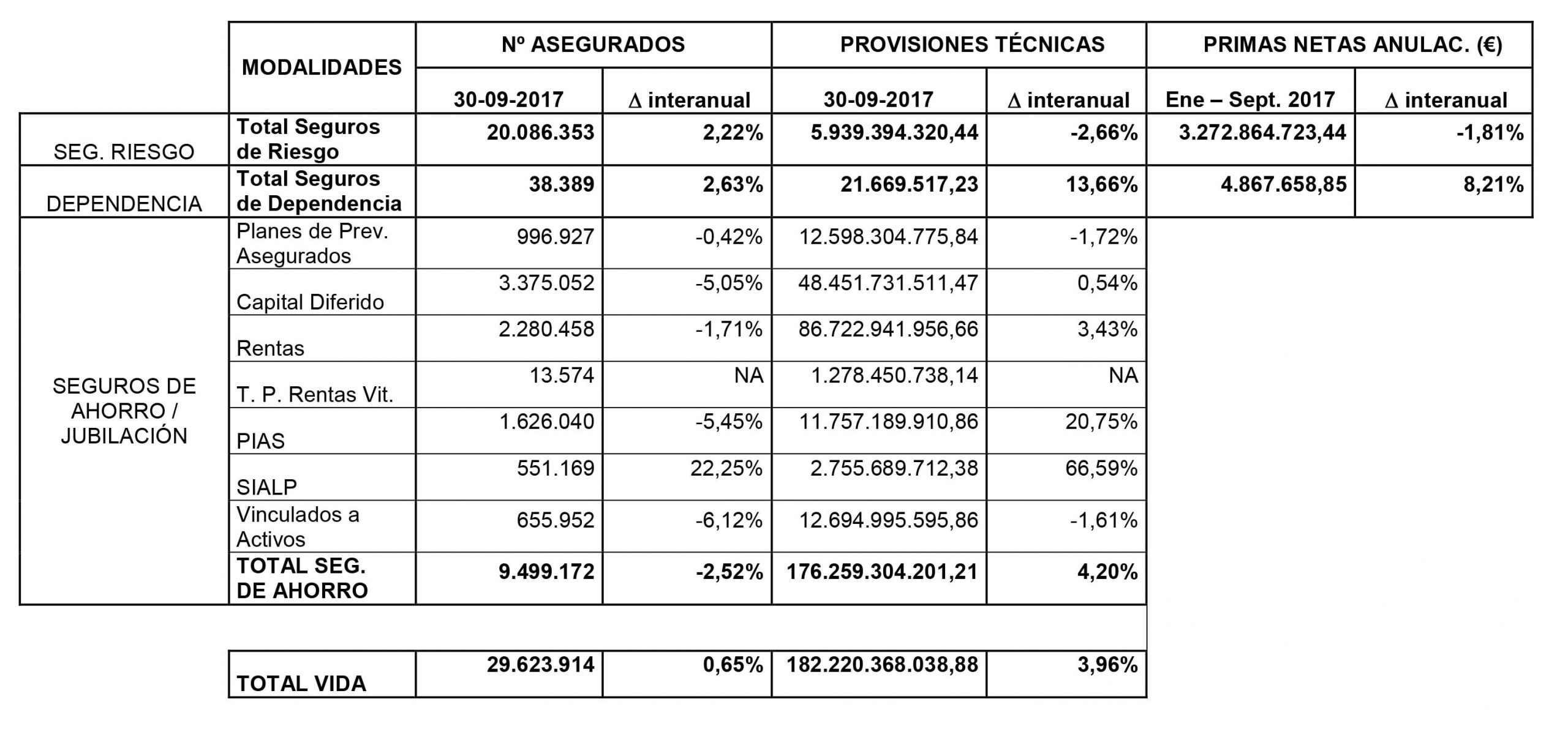

Los datos recopilados por ICEA muestran cómo las aseguradoras gestionaban hasta septiembre 224.815 millones de sus clientes, tras anotar un incremento interanual del 4,76%. De esa cantidad, 182.220 millones corresponden a productos de seguro, un 3,96% más. Los restantes 42.595 millones constituyen el patrimonio de los planes de pensiones cuya gestión ha sido encomendada a entidades del sector. Este último importe es un 8,21% superior al anotado el pasado ejercicio por las mismas fechas.

Las rentas vitalicias y temporales constituyen el producto más relevante en términos de ahorro gestionado. Acumulan unas provisiones técnicas de 86.723 millones de euros, un 3,43% más que un año atrás. Por otra parte, destaca la pujanza de seguros individuales de ahorro a largo plazo (SIALP). Estas pólizas, popularmente conocidas como Planes de Ahorro 5, movían a cierre del primer semestre 2.756 millones y crecen un 66,59% con carácter interanual.

Total seguro de vida

Fuente: ICEA

La evolución de los planes individuales de ahorro sistemático (PIAS) también es llamativa. Estos seguros alcanzan a cierre de septiembre los 11.757 millones y registran un crecimiento del 20,75% en los últimos 12 meses. Mientras, los capitales diferidos se mantienen planos y acumulan 48.452 millones de euros.