El sistema de pensiones en España está conformado por las pensiones públicas, los planes de empleo (se incluyen los planes simplificados para autónomos) y los planes de pensiones individuales, en lo que se conoce como los tres pilares del sistema de pensiones.

Por definición, el sistema de pensiones en España es de reparto e intergeneracional. Esto significa que los trabajadores financian a través de sus cotizaciones sociales las pensiones públicas de los jubilados. Una prestación que se complementa a través del ahorro previsional, es decir, el ahorro que acumulamos por nuestra cuenta, una previsión que tenemos que tener en cuenta para vivir con tranquilidad en el momento que dejemos nuestra vida laboral. Por tanto, los tres pilares del sistema de pensiones en España son:

- Primer pilar: pensiones públicas, a cargo de las cotizaciones sociales de la población activa y que abona el Estado.

- Segundo pilar: planes de empleo o también conocidos como planes de pensiones de empresas, a cargo de la nómina del trabajador, en el que se incluye la modalidad dirigida al autónomo, los planes simplificados.

- Tercer pilar: planes de pensiones individuales (PPI), a cargo del ahorro particular.

Primer pilar: pensiones públicas

Ahora que ya sabemos que la población trabajadora es la que financia las pensiones, es de lógica deducir que cuanta más población activa haya, más personas participarán en cubrir esta prestación. Hoy, la ratio está situada en 2,3 cotizantes por pensionista, lejos de los 5,3 que había hace 40 años y acercándose a poco más de uno que habrá en 2060, según las estadísticas del INE.

El envejecimiento progresivo de la población española unido a la baja tasa de natalidad (1,2 hijos por mujer) hacen que cada vez sea más difícil sostener el actual nivel de las pensiones públicas. La tasa de reemplazo (que mide la pérdida de poder adquisitivo durante la jubilación respecto a la última nómina) se sitúa en el 72%, frente al 46,3% de media de la UE, según la Comisión Europea.

Segundo pilar: planes de empleo

En España, el desarrollo del segundo pilar tiene poco recorrido. Se trata de planes de pensiones que suministran empresas u otras organizaciones a sus empleados. Según datos de Inverco (Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones), dos millones de trabajadores (apenas el 10% de la fuerza laboral) son partícipes de esta modalidad de ahorro previsional consistente en transferir a un plan de pensiones un porcentaje de la nómina.

La razón que se argumenta para la baja promoción de este producto financiero es la ausencia de incentivos fiscales. Siguiendo el ejemplo holandés y británico, en estos países el tejido empresarial está obligado a ofrecer entre sus empleados este método de ahorro para la jubilación. En compensación, la empresa disfruta de ventajas tributarias.

El trabajador, por su parte, queda adscrito de forma automática al plan. Son modelos obligatorios o cuasi-obligatorios que se apoyan en la economía conductual por la que, ante una decisión automática, la tendencia de las personas es al inmovilismo, a dejar las cosas como están. Es por ello, que según Eurostat, el porcentaje de ahorro destinado a planes de pensiones y seguros en Holanda alcanza el 66% y en Reino Unido, el 8%, mientras que en nuestro país se sitúa en el 16%.

Dentro de estos, en 2023 se puso en marcha una nueva modalidad dirigida a los trabajadores autónomos, los Planes de Empleo Simplificados (PPS).

Tercer pilar: planes de pensiones individuales

Hay muchos países de nuestro entorno donde el tercer pilar del sistema de pensiones tiene un peso muy relevante, por encima, incluso, de la pensión pública. En España, alrededor de 8 millones de ahorradores invierten en un plan de pensiones. Este vehículo de ahorro previsional es por antonomasia el instrumento de previsión para ahorrar para la jubilación.

Tratamiento fiscal de los planes de pensiones

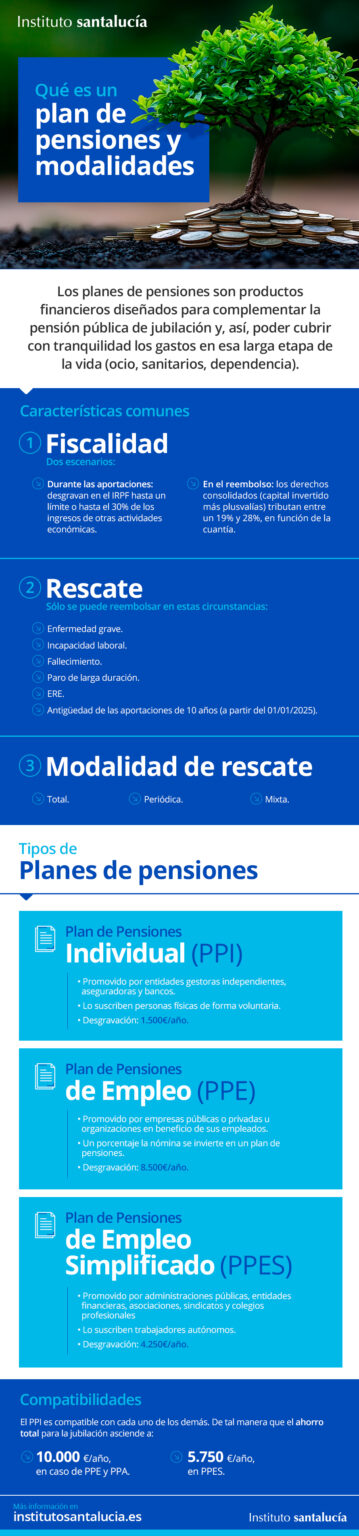

El tratamiento fiscal tanto los planes de pensiones como los planes de empleo es el mismo. Todo lo aportado desgrava en la declaración de la renta según el tipo de plan. Es en el momento del rescate cuando se ha de tributar como si fuera una renta de trabajo. Te invitamos a profundizar sobre la fiscalidad de los planes de pensiones.

También puedes acceder a nuestras calculadoras de pensiones que te ayudarán a saber cuánto cobrarás de pensión y cuánto necesitarás ahorrar para alcanzar tus objetivos y cuál será el impacto fiscal del rescate.

Asimismo, te invitamos a ver una comparativa del sistema de pensiones en Europa.