Te detallamos las distintas alternativas de ahorro para la jubilación o también conocido como ahorro previsional para complementar tu futura pensión pública.

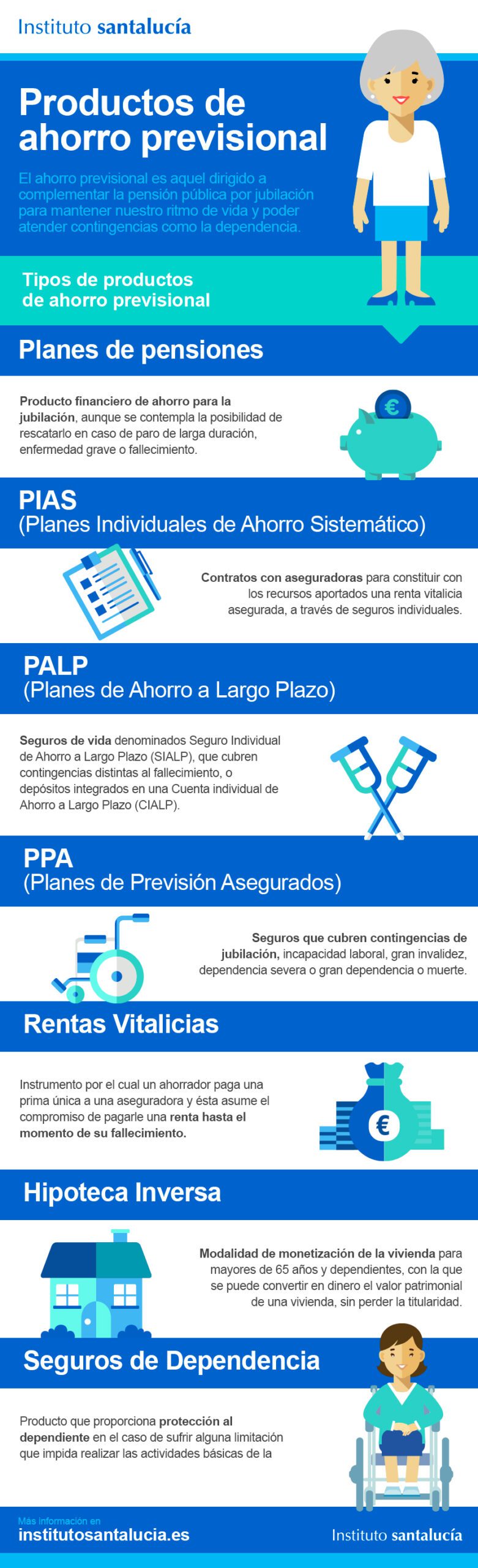

Existen numerosas alternativas de ahorro para la jubilación, pero entre los productos financieros, el más conocido son los Planes de Pensiones Individuales. Sin embargo, el mercado ofrece otros productos que también están destinados a ese fin. En este artículo queremos mostrarte más alternativas de ahorro para la jubilación disponibles para que determines la que mejor se ajuste a tu perfil en función de tu edad, capacidad de ahorro y tolerancia del riesgo. Desde los más comunes, como los Planes de Pensiones Individuales o los Planes de Previsión Asegurada, hasta otros como los Seguros de Ahorro, Planes de Ahorro a Largo Plazo, Planes Individuales de Ahorro Sistemático, Unit-Linked, Rentas Vitalicias y Temporales, Fondos de Inversión e Hipoteca Inversa.

Planes de Pensiones Individuales (PPI)

El producto por antonomasia de ahorro para la jubilación es el plan de pensiones individual, un producto de ahorro a largo plazo cuyo objetivo principal es acumular un capital, a través de aportaciones, destinado a la jubilación, invalidez, dependencia y/o fallecimiento, que permite complementar la pensión pública de la Seguridad Social. Excepcionalmente, con un plan de pensiones individual, también puede anticipar la prestación en caso de enfermedad grave o desempleo de larga duración.

Las aportaciones a este plan de pensiones son flexibles, tanto en cuantía como en periodicidad y tributan en el IRPF reduciendo la base imponible del contribuyente, teniendo como límite la menor de las siguientes cantidades: 2.000 euros o el 30% de los rendimientos netos de trabajo personal y/o de actividades económicas.

La rentabilidad de los planes de pensiones individuales no está garantizada. Viene determinada por la política de inversiones de cada uno de ellos y de la evolución de los activos financieros en la cartera del fondo de pensiones.

Planes de Previsión Asegurada (PPA)

Los Planes de Previsión Asegurados (PPA) son otro instrumento de ahorro para la jubilación de carácter privado cuyo objetivo es complementar las prestaciones de la Seguridad Social. Son seguros de ahorro-previsión a largo plazo con las mismas características, contingencias cubiertas y liquidez que los planes de pensiones. Su régimen jurídico y fiscal también se asimila al de los planes de pensiones.

Su principal contingencia es la jubilación, aunque se puede disponer del dinero de manera anticipada en caso de enfermedad grave y desempleo de larga duración.

Seguro de Ahorro o Plan de Jubilación

Se trata de un seguro de vida individual por el que se pagan primas que constituyen un ahorro para la jubilación que puede ser percibido en una fecha determinada por contrato o rescatado de manera anticipada, sin estar vinculado a ninguna contingencia. El Seguro de Ahorro no está vinculado a las contingencias de jubilación, fallecimiento y/o invalidez permanente.

Se realiza un pago único o periódico prefijado en función del tipo de contrato y se garantiza al inversor una rentabilidad mínima. Las primas no reducen la base imponible del contribuyente y la prestación percibida tributa en el IRPF.

Plan de Ahorro a Largo Plazo

Con el objetivo de hacer más accesible el ahorro para la jubilación se crearon a nivel legislativo los Planes de Ahorro a Largo Plazo, también conocidos como Planes de Ahorro 5. Este producto no está vinculado a las contingencias de jubilación, fallecimiento y/o invalidez permanente.

Los Planes de Ahorro 5 o Plan de Ahorro a Largo Plazo pueden ser un depósito (CIALP) o un seguro de vida (SIALP). En cualquier caso, se trata de productos que permiten realizar aportaciones con un máximo de 5.000 € anuales durante un período de 5 años.

La exención fiscal en el IRPF de los rendimientos generados es posible siempre y cuando hayan transcurrido, al menos, 5 años desde la contratación o pago de la primera prima.

Planes Individuales de Ahorro Sistemático (PIAS)

Los Planes Individuales de Ahorro Sistemático (en adelante PIAS) son productos de ahorro para la jubilación a muy largo plazo cuya finalidad principal es constituir una renta vitalicia a través de primas periódicas, de tal forma, que el beneficiario del seguro reciba el ahorro acumulado a la fecha de vencimiento del seguro en forma de renta vitalicia. Su particularidad reside en que, en caso de supervivencia a una determinada fecha, el asegurado percibirá el capital acumulado en forma de renta vitalicia hasta su fallecimiento.

Las primas a los PIAS son periódicas, pero su importe anual está limitado normativamente a 8.000 euros anuales como máximo, hasta un total de 240.000 euros. Los PIAS garantizan una rentabilidad mínima y la prestación se cobra en forma de renta vitalicia

El producto es líquido, pero el rescate da lugar a la pérdida del beneficio fiscal porque conlleva que parte o la totalidad del dinero ahorrado se reciba de una sola vez, y no como una renta, que es su cualidad identificativa. El inversor disfruta de la exención de los rendimientos generados durante el período de acumulación de primas, siempre y cuando se cumplan una serie de requisitos.

Unit-linked

Los seguros de ahorro “unit-linked” son una alternativa de ahorro para la jubilación con múltiples posibilidades, un seguro de ahorro donde el tomador designa los activos que desea invertir. Con este seguro de ahorro, se puede invertir en diferentes fondos de inversión, en cestas de fondos de inversión con diferentes perfiles de riesgo o en diferentes activos financieros. No se garantiza la rentabilidad, el inversor asume el riesgo.

Se puede disponer del dinero anticipadamente, pero con posibles penalizaciones. La normativa del IRPF permite que estos productos tengan el tratamiento fiscal de los seguros de vida siempre que no se otorgue al tomador la facultad de modificar las inversiones afectas a la póliza y que, en caso de otorgarle al tomador esta facultad, esta se limite a elegir entre cestas de activos predefinidas.

Rentas Vitalicias y Temporales

Los seguros de rentas tienen por finalidad la constitución de una renta vitalicia, es decir, hasta el fallecimiento del asegurado, o de una renta temporal durante un determinado número de años. Cubre las contingencias de fallecimiento e invalidez permanente y la rentabilidad está generalmente garantizada por la entidad aseguradora.

El capital para constituir este ahorro para la jubilación puede acumularse de forma inmediata o diferida. En el primer caso, la renta se comienza a percibir inmediatamente después de contratar el producto y suele formarse a través de una prima única. Mientras, que si la renta es diferida, desde el momento de la contratación del seguro hasta que se empieza a percibir la renta transcurre un período de acumulación que permite constituir la renta contratada.

El tratamiento fiscal de los seguros de rentas permite reducir el importe de tributación a integrar por el beneficiario en su base imponible. Esta reducción varía en función del tipo de renta y, si se ejerce el derecho de rescate anticipado, se perderán los beneficios fiscales.

Seguro de dependencia

Es un producto de ahorro para la jubilación que proporciona protección en el caso de sufrir alguna limitación que impida realizar las actividades básicas de la vida diaria. La cobertura principal consiste en el pago de una indemnización que puede ser en forma de capital o renta.

Fondos de inversión

Por último, los fondos de inversión –entendidos como patrimonio de carácter colectivo formado por una inversión de cartera diversificada, cuyas participaciones están distribuidas en forma proporcional a los aportes de los inversores– también pueden considerarse a la hora de planificar el ahorro para la jubilación.

Hipoteca inversa

Es una modalidad reciente para monetizar la vivienda. La hipoteca inversa es una operación financiera especialmente diseñada para mayores de 65 años y personas dependientes, con la que se posibilita convertir en dinero el valor patrimonial que representa la propiedad de una vivienda (principal o secundaria), sin perder la titularidad. En la actualidad, con la longevidad, esta modalidad se está convirtiendo en una solución muy útil de ahorro para la jubilación para aquellos que tienen vivienda en propiedad.

Recomendaciones

A la hora de elegir alguna de estas alternativas de ahorro para la jubilación debes tener en cuenta lo siguiente:

- Utiliza un simulador de jubilación para saber cuánto necesitarás ahorrar para mantener durante tu retiro el nivel de vida que tenías durante la vida activa.

- Invierte en diferentes productos y diversifica en el tiempo las aportaciones. De esta manera, conseguirás entrar en el mercado en diferentes y momentos y, por lo tanto, se prorrateará el precio de entrada.

- Ten en cuenta si existe un tipo de IRPF en el que puedas desgravar las aportaciones al plan de pensiones.

- Considera las contingencias que están previstas en la ley para disfrutar de los derechos del plan de pensiones. ¡No olvides que el plan de pensiones es un producto a largo plazo!

- Valora la relación entre la rentabilidad del plan de pensiones y el riesgo que puedes asumir.