La longevidad y la baja tasa de ahorro de los españoles están poniendo sobre la mesa novedosas fórmulas para monetizar un activo que cerca del 76% de la población de nuestro país tiene: la vivienda.

En un contexto de envejecimiento de la población y de baja tasa de natalidad, resulta cada vez más insostenible la suficiencia de las pensiones tal y como hoy las conocemos. Además, el hecho de ser más longevos aumenta la probabilidad de sufrir gran dependencia, lo que significa que se necesita ayuda de terceros para realizar tareas básicas de la vida.

De este modo, la hipoteca inversa se convierte una de esas modalidades para convertir la vivienda en ahorro para la jubilación.

Hipoteca inversa: qué es

Podemos definir la hipoteca inversa como un crédito o préstamo garantizado dirigido a personas mayores de 65 años que les permite monetizar u obtener liquidez de su vivienda habitual sin perder la propiedad de la misma. También está dirigido a personas con discapacidad igual o mayor al 33% o gran dependencia o severa.

Una de las ventajas de la hipoteca inversa es que está exento del pago del impuesto de Actos Jurídicos Documentados y de la renta percibida en el IRPF.

La principal característica que diferencia a la hipoteca inversa es que la devolución no se exige hasta el momento del fallecimiento del beneficiario. Ahora bien, cuando se produce el óbito, la entidad bancaria recupera el préstamo más los intereses a través de la cancelación del mismo por los herederos o de la ejecución de la garantía hipotecaria. Esto significa que la deuda no disminuye con el tiempo, sino lo contrario.

Se trata además de un producto financiero regulado por la Ley 41/2007, por lo que se garantiza que existe una cobertura legal para beneficiarse de la hipoteca inversa independientemente de la entidad que la conceda, que puede ser una entidad de crédito, un establecimiento financiero de crédito o una aseguradora autorizada para operar en España, según la propia normativa.

¿Cómo funciona la hipoteca inversa?

A diferencia de la concesión de una hipoteca normal, en la que se obtiene el dinero para adquirir una vivienda, con la hipoteca inversa ya se tiene en propiedad la casa, por lo que su objetivo es lograr ingresos hasta el fallecimiento.

Una vez que la entidad que concede la hipoteca inversa comprueba que el solicitante cumple con los requisitos y se aprueba, el beneficiario comienza a recibir una cuantía periódica estipulada según las condiciones previamente pactadas, que se suman por tanto a sus prestaciones, o bien se le entrega toda la cuantía de una sola vez.

Cómo devolver el préstamos

La devolución de este préstamo se efectuará cuando el interesado fallezca, por lo que es imprescindible que tenga herederos, que serán quienes devuelvan el dinero obtenido desde que se le concedió hasta el momento del óbito más los intereses generados durante este tiempo.

La fórmula elegida para satisfacer esta deuda con la entidad que otorgó la hipoteca inversa dependerá de lo que elijan los propios herederos. Existe la posibilidad de que devuelvan la cantidad con su propio dinero, pasando la titularidad de la vivienda a su nombre, o mediante la venta de la propiedad.

El solicitante inicial puede cancelar en cualquier momento la hipoteca inversa, para lo que deberá devolver las cuantías recibidas durante ese tiempo, añadiendo los intereses.

Tipos de hipoteca inversa

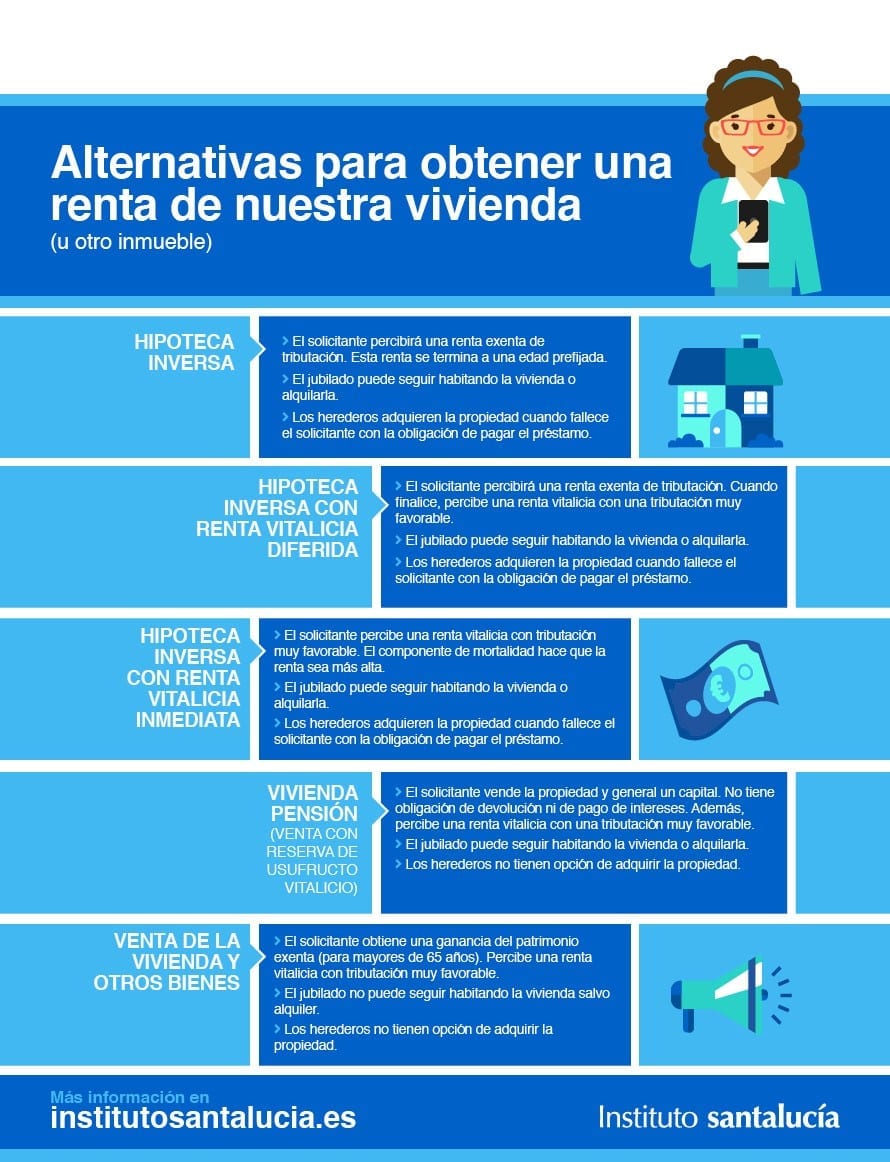

Existen varias modalidades de hipoteca inversa, que se pueden ajustar a las necesidades de cada solicitante.

- Hipoteca inversa: el solicitante percibirá una renta exenta de tributación que finalizará a una edad prefijada. Esta persona podrá seguir viviendo en la casa o alquilarla. Sus herederos adquieren la propiedad cuando fallece el titular, pero con la obligación de abonar el préstamo.

- Hipoteca inversa con renta vitalicia diferida: el beneficiario de esta fórmula recibirá una renta exenta de tributación. Cuando finalice esta cuantía, seguirá percibiendo una cantidad de forma vitalicia con una tributación muy favorable. El jubilado puede seguir habitando la vivienda o alquilarla, y sus herederos adquieren la propiedad cuando se produce el fallecimiento, con la obligación de abonar el crédito.

- Hipoteca inversa con renta vitalicia inmediata: el ingreso de la cuantía se efectúa de una sola vez en forma de renta vitalicia con una tributación muy favorable. En este caso, el solicitante también puede seguir viviendo en la casa o alquilarla, y los herederos también reciben la propiedad cuando fallece el beneficiario, que tendrán la obligación de pagar el préstamo.

- Vivienda pensión: el solicitante vende la vivienda, por lo que no tiene la obligación de devolver ninguna cuantía ni tampoco pagar intereses. Además, percibe una renta vitalicia con una tributación muy favorable. El beneficiario puede seguir habitando la casa o alquilarla, pero sus herederos no tienen opción de adquirir la propiedad tras el fallecimiento.

- Venta de la vivienda: el beneficiario de esta fórmula obtiene una ganancia del patrimonio exenta de impuestos y percibe una renta vitalicia con una tributación muy favorable. En este caso, no puede seguir habitando la vivienda salvo que sea en régimen de alquiler y sus herederos no tienen opción de recuperar la propiedad.

Conoce otras modalidades más allá de la hipoteca inversa sobre cómo convertir la vivienda en garantía para jubilación y en el capítulo 7 de nuestro libro «Un país para mayores» puedes ampliar información sobre la monetización previsional de la vivienda.